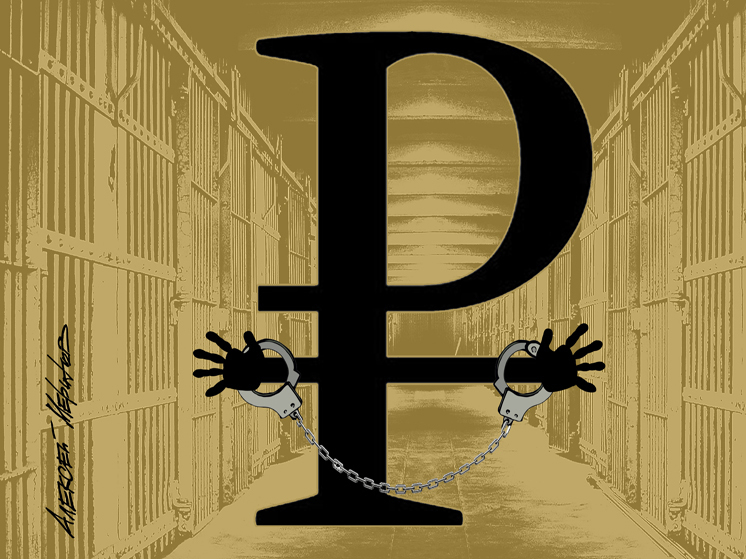

Общее число клиентов МФО выросло на 2,7 млн человек, до 19,8 млн (это, фактически, седьмая часть населения РФ), а объем выданных микрокредитов — почти на 20% за год. Во многом такая динамика связана с массовым переходом банковских клиентов в сектор микрофинансов, поясняют участники этого рынка. При этом аналитики напоминают, что в 2023 году ЦБ ужесточил нормы регулирования в отношении МФО.

В частности, доля кредитов, выданных МФО заемщикам с показателем долговой нагрузки (ПДН) выше 80%, не должна превышать 35% от объема установленных лимитов кредитования. Регулятор также ограничил максимальные ставки по микрокредитам с 1% до 0,8% в сутки. Плюс, максимальное значение полной стоимости займа уменьшили с 365% до 292% годовых, а предельный размер суммы всех выплат — до 130%. Тем не менее, россияне продолжают все более активно брать краткосрочные («до зарплаты») и среднесрочные ссуды в размере 8-13 тысяч рублей. Одни это делают, чтобы на фоне инфляции и падения своей покупательской способности сохранить мало-мальски приличный уровень жизни. Другие — чтобы не оказаться в положении, когда не на что будет кормить семью.

Да, в отличие банковской практики, получить деньги в МФО по-прежнему можно «не отходя от кассы»: не требуется справка НДФЛ с работы, не нужно указывать контакты своих знакомых, количество займов не лимитировано. Проблема в принципиально иной степени рисков.

«Безусловно, в случае с МФО риски для каждого отдельного заемщика значительно выше, - говорит руководитель аналитического департамента Amarkets Артем Деев. - Пока эта сфера регулируется не так жестко, как банковская. Зачастую к ее услугам прибегают люди, которым в кредите отказал банк — либо из-за высокой закредитованности, либо из-за низкой платежеспособности, либо по обеим причинам сразу. А еще россияне все чаще берут микрозаймы дистанционно, что отлично сочетается с трендом по уходу рынка в онлайн и потому активно поддерживается самими МФО».

Между тем, увеличивается доля микрозаймов, выплаты по которым просрочены (на срок свыше 90 дней). По данным «Скоринг Бюро» за май-июнь, она достигла 46%. В предыдущем, апрельском обзоре доля «плохих» микрозаймов составляла менее 40%. По словам Деева, для граждан, чьи доходы падают на фоне инфляции, это чревато попаданием в глубокую долговую яму, а для государства — нарастанием проблем в сфере потребительского кредитования, сокращением циркуляции денег в реальном секторе и замедлением экономики в целом.

«Речь идет об очевидной тенденции, которая выражается в неуклонном росте объемов выдаваемых микрозаймов , - говорит главный научный сотрудник Института экономики РАН Игорь Николаев. - А тенденции, как правило, важнее абсолютных показателей. С учетом нынешнего уровня ключевой ставки ЦБ банковские кредиты становятся запредельно дорогими, доходя порой до 25%. Это заставляет россиян обращаться в МФО, где к тому же получить деньги намного проще. Правда, условия по процентам и срокам выплат там вовсе не такие либеральные, как в банках. И если людям не удается расплатиться, они вынуждены где-то изыскивать нужные суммы, залезать в новые долги, и в конечном итоге — обрекать себя на неминуемое банкротство. С точки зрения социально-экономической активности, такие граждане фактически потеряны для экономики и страны».

Заметим, что в теории институт МФО предназначен для житейских ситуаций, не влекущих драматических последствий. Скажем, машину увезли на штрафстоянку, в кармане 300 рублей, а до зарплаты три дня. За это время набежит круглая сумма, а если занять у МФО 5 тысяч рублей, автомобиль можно забрать сразу, при этом переплата по ставке в 0,8% будет мизерная. В реальности в микрофинансовую ловушку попадают всерьез и надолго. Причем те, у кого не хватает зарплаты для удовлетворения базовых потребностей, прежде всего, на еду. Сегодня таковых в России, по данным опросов рекрутинговых агентств, 45%.