32-летняя Светлана М., работающая корпоративным юристом в одной из морских торговых компаний в Новороссийске, купить квартиру в ипотеку в Москве захотела после посещения столицы летом 2020 года. Она решила приобрести небольшую студию в хорошем районе Первопрестольной, чтобы в будущем ее сдавать и иметь приятную прибавку к зарплате, а в далекой перспективе — и к пенсии. Женщина внимательно изучила предложения и остановила свой выбор на варианте с «ипотекой от застройщика» под 0,1%. У Светланы имелись сбережения, плюс она начала откладывать с зарплаты. В результате достаточно быстро собрала 1,3 млн рублей на первоначальный взнос. Квартира стоила 7,1 млн рублей, но ипотеку ей одобрили сразу несколько банков. Объект сдавался осенью 2022 года.

Как опытный юрист женщина прекрасно понимала, что стоит за такой процентной щедростью застройщика. Проведя расчеты, она определила, что в итоге переплатит за свою квартиру порядка 1,5 млн рублей, то есть выложит за нее почти на 18% больше, чем при обычной программе ипотечного кредитования, и в итоге жилье ей обойдется в 8,6 млн рублей. Но важным для Светланы был размер ежемесячного платежа, а по программе под 0,1% он был наиболее комфортным — около 22 тысяч рублей на весь срок кредитования. На сделку женщина вышла в январе 2021 года и до начала СВО исправно оплачивала ипотеку. Однако в марте прошлого года у торговой компании, в которой работала Светлана, начались проблемы. Большинство зарубежных заказчиков отказались сотрудничать или приостановили на неопределенное время взаимодействие со своими контрагентами в России. Крупные отечественные корпорации-партнеры оказались под санкциями. В самой компании начались увольнения, и в мае Светлана потеряла работу. Оплачивать ипотеку она уже не могла.

Снова трудоустроиться женщине удалось лишь в сентябре, причем зарплата в этот раз была уже гораздо меньше, чем на предыдущем месте работы. Попытки договориться с банком ни к чему не привели. Кредитная организация забрала все права на только что достроенную квартиру, а Светлана осталась ни с чем, потеряв даже отложенные за несколько лет 1,3 млн рублей, которые она потратила на первоначальный взнос, а также все платежи, осуществленные за год.

Просрочка растет

История юриста из Новороссийска отнюдь не уникальна. К концу первого квартала 2022 года (более свежих данных пока нет) ипотечные должники лишились почти 1,6 тыс. квартир, посчитало коллекторское агентство «Долговой консультант», используя открытые данные Банка России, Минстроя и Росстата. По информации этой компании, у банков накопилось ипотечной задолженности почти по 24,9 тыс. квартир. И хотя открытых данных нет, очевидно, что за прошедший год лучше ситуация для ипотечников, мягко говоря, не стала.

В период с января по сентябрь 2022 года, согласно данным ЦБ РФ, просрочка по ипотеке выросла во всех регионах страны, чего в предыдущие три года не наблюдалось. За первые три квартала 2022-го объем некачественных долгов россиян в портфеле ипотеки превысил 1 трлн рублей. За год динамика увеличения этого показателя достигла почти 10,4%.

Аналитики ЦИАН сообщили, что к августу прошлого года впервые в истории наблюдений более половины (50,3%) всей задолженности россиян приходилось именно на жилищные кредиты. Эксперты отметили, что активное увеличение доли ипотечной задолженности было отмечено с начала локдауна весной 2020 года, когда в качестве меры поддержки стройотрасли была запущена льготная ипотека.

Избыточные льготы

Очевидно, что ситуация на рынке жилищного кредитования складывается опасная: все больше россиян берут ипотеку и все меньше — в состоянии по ней платить. Ажиотаж на рынке во многом был вызван запуском программы льготной ипотеки. Она вроде бы вводилась как антикризисная мера в период пандемии на небольшой срок, но затем продлевалась несколько раз. Как отметил аналитик TeleTrade Алексей Федоров, введение льготной ипотеки под рекордно низкую ставку в 6% в 2020 году создало избыточный ажиотаж, когда сектор рос слишком быстро: в 2021 году он увеличился на 31% , в 2022-м — на 20,4%.

По данным Центробанка, в 2023 году темпы роста рынка ипотеки замедлятся и составят 15%, чему во многом должны поспособствовать им же самим принятые меры. Дело в том, что денежные власти, пытаясь предотвратить «перегрев» рынка, в последние годы постоянно меняли условия в худшую для заемщиков сторону. Так, с 1 июля 2022 года выдавать жилищные кредиты по программе льготной ипотеки стали уже не под 6%, а под 7%. Но для замедления рынка этого оказалось недостаточно. В конце года «сильные мира сего» долго обдумывали, продлевать ли льготную ипотеку вообще. При этом представители Банка России были явно не прочь ее свернуть, поскольку «она создает дисбалансы на рынке». А строительный блок правительства постоянно настаивал на том, чтобы все меры жилищной поддержки сохранили на 2023 год. В итоге было принято компромиссное решение. «Мы будем сворачивать (программу льготной ипотеки. — Н.Т.), но будем делать это плавно», — заявил президент Путин в ходе заседания Совета по стратегическому развитию и национальным проектам в декабре. Льготную ипотеку продлили сразу на полтора года — до 1 июля 2024-го, но процент по жилищному кредиту был снова увеличен — до 8%. Таким образом, разница между льготной и обычной ипотекой, средняя ставка по которой в прошлом году составила 11,4%, заметно уменьшилась.

Около нуля

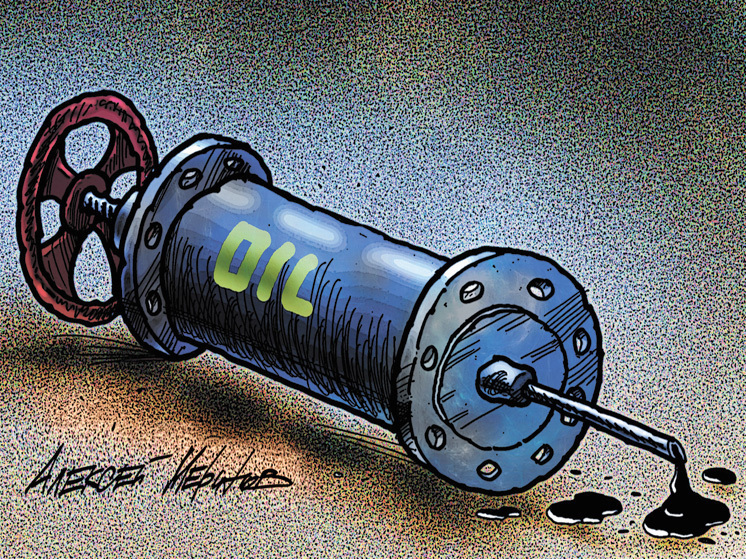

Еще одной причину «перегрева» рынка недвижимости создали собственноручно сами застройщики и девелоперы. Они стали активно продвигать жилье по субсидированным ставкам (так называемые программы «ипотеки от застройщика» по околонулевым ставкам) под 0,01%, 0,1%, 1,99% годовых на какой-то период или даже на весь срок выплаты жилищного кредита. В чем здесь подвох? Застройщик или девелопер вместе с банком-партнером предлагал гражданам купить жилье по сниженной процентной ставке, но (о чем, естественно, реклама не сообщала) за большую итоговую стоимость квадратного метра.

В Банке России эти программы вызвали сильное беспокойство. По мнению регулятора, стоимость квартиры в подобном кредите оказывалась завышена на 20–30%. Как отметила глава ЦБ РФ Эльвира Набиуллина, выступая в ноябре на заседании в Госдуме, в таких вариантах чаще всего переплата за жилье больше, чем проценты по кредиту, а продать квартиру за эти же деньги на вторичном рынке уже не получится: только при условии, что за это время цены вырастут на те же 30%. В результате заемщик получает актив по завышенной цене.

Все это происходит в условиях, когда денег в кошельках у россиян становится меньше, а инфляция растет. По данным Росстата, в 2022 году реальные располагаемые доходы населения (доходы за вычетом обязательных платежей, скорректированные на инфляцию) снизились на 1% по сравнению с 2021 годом, а годовая инфляция составила почти 12%. Одновременно в Национальном бюро кредитных историй (НБКИ) выяснили, что в декабре 2022 года рекомендованный доход семьи для обслуживания ипотеки в среднем по стране составил 80,7 тыс. рублей, что на 3,9% больше по сравнению с декабрем 2021 года. Причем в столичных городах — Москве и Санкт-Петербурге — это значение намного выше (почти 154 тыс. рублей и 119 тыс. рублей соответственно). Напомним, что средняя медианная зарплата в стране — 40 тыс. рублей. При этом, по данным рейтингового агентства НКР, в прошлом году увеличился также и срок выплаты ипотеки: он превысил 23 года. Учитывая, что ожидаемая продолжительность жизни, по заявлениям вице-премьера Татьяны Голиковой, в 2022 году достигла 72,6 года, выходит, что взрослый россиянин почти треть своей жизни должен провести, оплачивая жилищный кредит. Мало того: для комфортной оплаты ипотеки жителю региона нужно зарабатывать в два раза больше среднего показателя по стране и делать это на протяжении почти 24 лет. Окиньте мысленным взором предыдущие четверть века своей жизни и честно ответьте: была ли у вас весь этот срок финансовая стабильность на уровне вдвое выше среднего? Наверняка такие счастливчики есть, но их явное меньшинство, и свои квартирные проблемы они, надо полагать, уже решили…

Чем рынок успокоится

В общем, вполне логично, что Банк России как финансовый регулятор жестко выступил против и льготной ипотеки, и субсидированных ставок от застройщиков или девелоперов. ЦБ просто-напросто пытается предотвратить раздувание на рынке ипотечного «пузыря». С 1 января требования к процентным ставкам по ипотеке от застройщиков были ужесточены. Многие аналитики уверены, что девальвация субсидированной ипотеки станет главной причиной охлаждения рынка недвижимости. «С начала 2023 года минимальная ставка по субсидированной ипотеке от застройщиков не может быть ниже 3%, плюс банки увеличили почти вдвое комиссию за субсидирование для девелоперов, — говорит руководитель управления маркетинга и аналитики компании Asterus Денис Бобков. — В совокупности оба фактора существенно отразились на доступности ипотеки: теперь при минимальном размере субсидированной ставки по кредиту ежемесячные платежи для покупателя в среднем выросли на 40% по сравнению с условиями прошлого года при ставке в 0,1%».

Согласно данным, озвученным на заседании Общественного совета при Минстрое в этом году, проникновение ипотеки на рынке первичного жилья находится на максимально возможных отметках. С помощью жилищных кредитов в России покупают 8 из 10 новых квартир. По мнению экспертов, здесь уже нет физических возможностей для дальнейшего роста первичного рынка ипотеки, он возможен только в случае увеличения общего объема продаж новостроек. При этом средняя величина ипотечного кредита увеличилась на 16% и составила 8,1 млн рублей.

Теперь сферу недвижимости ждут иные времена. «Покупатели на рынке новостроек в России быстро привыкли к низким ставкам, которые застройщики предлагали пусть даже с повышенной ценой жилья, — отметил совладелец группы «Родина» Владимир Щекин. — Возврат даже к субсидированным ставкам от государства будет психологически непростым». Однако все уже поняли, что это неизбежно. «Мы рассматриваем 2023 год как время ухода ипотечного рынка от субсидированной модели развития, — говорит руководитель направления взаимодействия с финансовыми институтами ГК «А101» Анатолий Клинков. — ЦБ начинает активно участвовать в корректировке параметров совместных ипотечных продуктов девелоперов и банков, так что возврат к ставкам 0,1% едва ли возможен».

Все это уже трансформирует рынок недвижимости. Он становится менее доступным для покупателя, и россияне потихоньку начинают выбирать жилье с другим уровнем комфорта. По мнению управляющего партнера «Метриум» Надежды Коркка, в 2023 году может снизиться спрос на апартаменты. Это связано с тем, что на их покупку не распространяются льготные ипотечные программы. По-видимому, востребованными останутся только самые бюджетные проекты, а также апарт-комплексы от опытных застройщиков в привлекательных локациях. Власти к концу 2022 года смогли обуздать рост цен на стройматериалы, что должно позитивно отразиться на итоговой стоимости квадратного метра. На столичном первичном рынке в 2023 году, вероятно, укрепится тренд на увеличение доли высоток в общем объеме строительства. Это связано с тем, что проекты с высотными домами являются более коммерчески эффективными. Кроме того, продолжит сокращаться средняя площадь жилья в новостройках, так как многие клиенты даже с помощью ипотеки могут приобрести только самые доступные лоты, отметила эксперт.

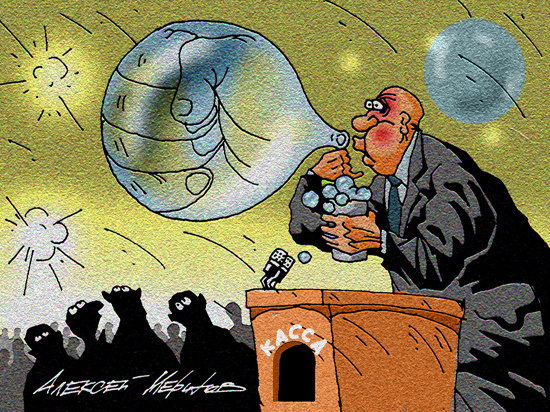

Борьба за «пузырь»

Помогут ли предпринятые регулятором меры оздоровить рынок недвижимости? На первый взгляд, этих ограничений должно оказаться достаточно. «Сейчас выгодные предложения по квартирам-новостройкам, на которые доступна льготная ипотека, — это жилье со сдачей в 2024-26 годах, т.е. ждать надо 2–3 года и в этом время платить ипотеку, а кому-то еще и арендовать квартиру, — указывает основатель управляющей компании Smarent Виктор Зубик. — Плюс льготная ипотека — только на 12 млн рублей и по ставке 8%. Такая ипотека помогает рынку не обвалиться, но не является драйвером его роста».

Однако кредитные организации вместе с застройщиками и девелоперами уже начали искать возможность обойти запреты регулятора. Например, от одного известного банка появилось предложение «кешбэка по ипотеке». На пресс-конференции 10 февраля глава ЦБ РФ Эльвира Набиуллина подчеркнула, что регулятор фиксирует появление на рынке новых схем, которые «пока единичные». Однако Банк России готов «предпринимать меры регулирования», так как видит риски.

Выходит, что в 2023 году на рынке будет идти борьба между финансовыми регуляторами, которые пытаются сдуть «пузырь» на рынке недвижимости, и его основными игроками, которые не хотят терять свою прибыль. Пойти на снижение цен застройщики не готовы, поэтому будут изыскивать схемы, не противоречащие закону, называть уже известные рынку программы «кешбэками» или другими яркими словами, чтобы привлечь по-прежнему нуждающихся в жилье россиян к покупкам квартир на своих условиях.