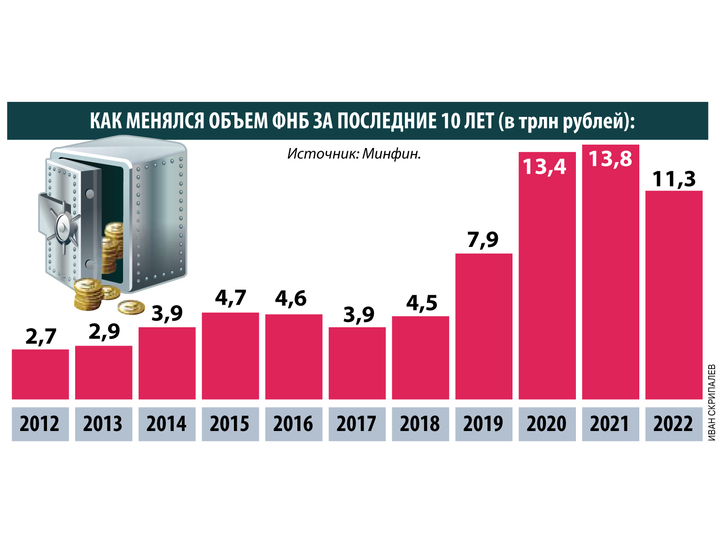

«По состоянию на 1 декабря 2022 года объем ФНБ составил 11,3 трлн рублей, или 8,5% ВВП, а объем ликвидных активов фонда (средства на валютных банковских счетах в Банке России) — 7,6 трлн рублей», — говорится в сообщении Минфина. Между тем уже в 2024 году ФНБ может быть полностью исчерпан, предупредили участники сентябрьского (2022 г.) совместного совещания членов правительства и Центробанка.

Чиновники обсуждали, каким образом профинансировать восстановление экономики, которой, согласно закрытым прогнозам, грозят три года непрерывного падения. Минфин и ЦБ выступили за использование частных инвестиций, но эта здравая идея перечеркивается отсутствием благоприятного инвестклимата в стране. Остается сценарий, предполагающий расходование ФНБ, где годами копились доходы от цен на нефть выше $42 за баррель. Сегодня он становится практически безальтернативным.

Ставка на юань

Между тем само формирование Фонда национального благосостояния претерпело кардинальные изменения. Накануне Нового года Минфин исключил евро, иены и фунты стерлингов из состава валют, в которых формируется ФНБ. Теперь до 60% ведомство собирается размещать в юанях и до 40% — в золоте. А ЦБ с 13 января возобновил операции по покупке и продаже иностранной валюты (читай — юаней) на внутреннем рынке в рамках обновленного бюджетного правила.

Как заявлял осенью министр финансов Антон Силуанов, его ведомство будет исходить из цены отсечения нефти в $62–63 за баррель. Но, поскольку впоследствии стоимость российского сорта Urals упала ниже $50 за баррель, бюджетное правило обрело новую формулировку: «В ФНБ идут все суммы нефтегазовых доходов, которые превышают 8 трлн рублей в год».

Проблема в том, что при нынешней ценовой конъюнктуре и жестких санкционных ограничениях получить такие деньги архисложно. И сейчас бюджетное правило в России де-факто не работает: все нефтегазовые доходы идут сразу в казну, не спасая ее при этом от дефицитности.

На взгляд аналитиков, решение властей продавать юани — симптом быстро нарастающих бюджетных рисков: дыра ширится заметно быстрее прогнозных показателей Минфина. Вот и Кремль поручил вице-премьеру Новаку разобраться с высоким дисконтом на российскую нефть, тлетворным для казны. Неясно, правда, как это сделать: не прикажешь же Индии покупать сырье дороже, чем она хочет?

«Не стоит преувеличивать и роль юаня, — отмечает главный научный сотрудник Института экономики РАН Игорь Николаев. — С одной стороны, это единственная на сегодняшний день валюта из перечня мировых резервных валют, с которой может работать Центробанк. И перспективы у нее весьма неплохие по причине размера и мощи китайской экономики. Вместе с тем юань несопоставим по значимости и ликвидности с долларом и евро: его доля в международных расчетах составляет лишь 3,2%, тогда как у «американца» — около 40%, у «европейца» — 36%. Этот разрыв сократится не скоро, а свои финансовые проблемы Россия должна решать уже сейчас. Юань трудно использовать для поддержки валютного рынка во время спада сырьевых цен (в силу малой емкости рынка рубль–юань). Кроме того, его обменный курс не вполне рыночный, поскольку регулируется Народным банком Китая».

Придется повышать налоги

«Поскольку ФНБ является главной государственной «кубышкой», вопрос его пополнения исключительно важен, — утверждает Игорь Николаев. — Продажа юаней в рамках нового бюджетного правила не решает эту задачу, как не решает ее экспортная выручка, которая резко ускорила падение в условиях декабрьских санкций в отношении российской нефти. Причем грядущее (с 5 февраля) эмбарго на поставки нефтепродуктов из РФ может еще больше усугубить ситуацию».

Сегодня марка Urals продается по ценам существенно ниже тех, на которые Минфин рассчитывал осенью. Соответственно, рассуждает собеседник «МК», в 2023 году в казне может образоваться дыра на 5 трлн рублей, или 3,5% ВВП (а не на 2,9 трлн, или 2% ВВП, как рассчитывают власти), и уже до конца года ФНБ потеряет как минимум несколько триллионов рублей. Получается, что хотя «кубышку» копили годами, в самый нужный, критический для страны момент надежды на нее могут не оправдаться, поскольку оказались изначально завышенными.

Чтобы досконально разобраться в ситуации с ФНБ, нужно обязательно понять взаимосвязь между несколькими моментами: во-первых, как и на какие цели государство тратит резервы, во-вторых, как работает бюджетное правило, в-третьих, сколько казна получает сырьевых доходов и, наконец, как все это стыкуется с ценами на нефть, рассуждает частный инвестор Федор Сидоров.

Отечественная экономика зависит от нефтегазового экспорта, а при действующих санкциях объемы продаж в страны дальнего зарубежья наверняка будут снижаться и дальше. Китай, Индия и Турция покупают российскую нефть с настолько большим дисконтом, что это подрывает доходы бюджета, которые Минфин вынужден компенсировать за счет средств ФНБ.

«То есть по мере падения поставок за границу и удешевления сорта Urals государство будет все более интенсивно использовать некогда неприкосновенный резерв, — говорит Сидоров. — Так, только за декабрь казна получила доходов от реализации нефти на 33% меньше, а по газу — на 49% меньше по сравнению с тем же месяцем 2021-го. А на январь Минфин прогнозирует недополучение сырьевых доходов на 54,5 млрд рублей (на эту сумму будут проданы юани из ФНБ). В феврале, когда заработает эмбарго на поставки российских нефтепродуктов в ЕС, сумма может вырасти в два-три раза. При средней стоимости Urals в $50 за баррель ФНБ условно хватит на текущий год».

Судя по всему, придется повышать налоги. Частично это уже сделано: для нефтегазовой отрасли повышен НДПИ, а в дальнейшем можно ждать увеличения фискальной нагрузки для населения и бизнеса. Как напоминает Сидоров, в структуре ненефтегазовых доходов федерального бюджета самую большую долю имеют НДФЛ (налог на доходы на физлиц) и налог на прибыль, который платят все компании в стране.

Бюджетное правило больше не работает

Совокупные доходы федерального бюджета в 2022 году составили 27,77 трлн рублей, расходы — 31,11 трлн рублей, дефицит — 3,35 трлн, что эквивалентно 2,3% ВВП. Больше было только в пандемийном 2020 году — 4,1 трлн рублей.

По сравнению с 2021 годом доходы выросли на 10%, а расходы — на 25,6% (причем их пик пришелся на декабрь) при среднегодовой инфляции в 14%. Что касается детализации расходов прошлого года, то ее в открытом доступе нет: Минфин засекретил направления бюджетных трат. Бюджет 2023 года предусматривает увеличение оборонных расходов до почти 5 трлн рублей (17% общих расходов) по сравнению с изначально планировавшимися осенью 2021-го 3,6 трлн, расходов на безопасность и правоохранительную деятельность — до 4,4 трлн (15%) по сравнению с изначальными 3 трлн.

Ясно, что в текущем году сохранится как минимум два тренда, которые наметились к декабрю: не всегда предсказуемое и непонятное по структуре повышение расходов и сокращение нефтегазовых доходов. На один год у Минфина точно хватит запаса прочности, чтобы пережить цену и в $40 за баррель — за счет средств ФНБ и масштабных заимствований на долговом рынке.

«В ближайшие пару лет ФНБ не будет растрачен полностью, хотя в этом году фонд потеряет не меньше 3 трлн, — говорит директор Центра исследований постиндустриального общества Владислав Иноземцев. — После вступления в силу ценового потолка в $60 за баррель котировки российской нефти резко упали, объем сырьевого экспорта сократился. Но в последние недели он снова растет.

Скажем, морские поставки увеличились на 30–50% из многих портов. Активы Центробанка, номинированные в юанях, не подверглись никаким арестам, а это самая значительная доля ФНБ. ЦБ давно не продавал валюты из фонда, а сегодня для этого назрели рыночные условия. Если мы хотим получить из ФНБ доходы в бюджет, надо использовать один из активов, которыми он располагает. Тут все логично».

А вот с бюджетным правилом, действовавшим в России с 2017 года, проблемы куда серьезнее. В августе 2022-го оно было фактически отменено, поскольку в федеральный бюджет на ближайшую трехлетку заложили базовый объем нефтегазовых доходов по 8 трлн рублей каждый год. Предусматривалось, что заработанная сверх этой суммы прибыль будет потрачена на покупку тех же самых юаней и валют «дружественных» стран для последующего размещения в ФНБ. Однако этого не происходит: в 2022 году сырьевые доходы составили 13 трлн рублей, из которых в ФНБ не пошло ничего.

Соответственно, рассуждает Иноземцев, бюджет сохранит свой дефицитный статус, поскольку бюджетное правило превратилось в фикцию: получить в текущем году 8 трлн рублей от нефтегазового экспорта нереально. В лучшем случае будет 6 трлн, и никакого пополнения ФНБ не предвидится ни в этом году, ни в следующем.

«Только за декабрь ликвидная часть ФНБ сократилась почти на 20%: Минфин реализовал валюты «недружественных» стран — полностью фунты стерлингов и иены, а также три четверти имевшихся евро, — отмечает главный аналитик TeleTrade Марк Гойхман. — Средства поступили в рублях на покрытие бюджетного дефицита. Причем интересно, что эти валюты находились на счетах, подпавших под санкционную блокировку. Поэтому продать валюту на рынке было нельзя. В итоге их реализация прошла чисто по-бухгалтерски. То есть эти средства формально (с помощью внутренних операций) перешли со счетов ФНБ на счета ЦБ, который взамен перечислил Минфину рубли на соответствующую сумму. По сути, это близко к пополнению бюджета за счет новых эмиссионных денег».

При планируемом дефиците казны в 2,9 трлн рублей в 2023 году пополнить ФНБ едва ли удастся. Напротив, фонд будет активно расходоваться именно в целях частичного финансирования дефицита. Для этого могут быть задействованы не только ликвидные средства («живые» деньги на счетах), но и вложения. По данным Минфина, на 1 января 2023 года в составе ФНБ в Банке России было размещено 10,5 млрд евро, 309,7 млрд китайских юаней, 554,9 тонны золота в обезличенной форме, 274,8 млн рублей. Кроме того, напоминает Гойхман, большие объемы средств вложены в ценные бумаги, например, в акции российских компаний, осуществляющих из бюджетных средств инфраструктурные проекты.

Сколько протянет ФНБ?

«В ближайшие годы средства ФНБ не будут израсходованы полностью в силу соотношения объемов фонда и предполагаемого дефицита бюджета, — говорит Гойхман. — Для его покрытия будут использоваться самые разные источники, в частности, активное привлечение средств в гособлигации (ОФЗ), дивиденды госкомпаний, вероятное увеличение налогов и даже эмиссия денег со стороны ЦБ в той или иной форме. В 2023 году ликвидная часть фонда может сократиться на 2–2,1 трлн рублей. Новая структура ФНБ (60% юаней и 40% золота) менее ликвидна и надежна по сравнению с прежними диверсифицированными вложениями в твердые валюты. Но поскольку те сейчас «токсичны», счета заморожены, ничего другого не остается».

Сколько еще в итоге «протянет» ФНБ? По словам Владислава Иноземцева, вопрос это арифметический прежде всего. С одной стороны, 54,5 млрд рублей, направляемые сейчас на продажу юаней (для компенсации недополученных в январе нефтегазовых доходов), — сущая мелочь в масштабах российского бюджета объемом более 30 трлн рублей.

Вместе с тем какая-то часть ФНБ навсегда «завязла» в инфраструктурных проектах. А с учетом неуклонного сокращения нефтегазовых доходов прогноз Минфина относительно дефицита в 2% ВВП по итогам 2023 года выглядит утопическим. Будет как минимум вдвое больше, утверждает экономист, дыру в бюджете, которая разрастется примерно до 6 трлн рублей, придется частично закрывать с помощью заимствований на внутреннем рынке, частично — за счет ужесточения фискальной политики, частично — из ФНБ.

Впрочем, даже максимально стрессовые сценарии для российской экономики, бюджета и Фонда национального благосостояния не превратятся в катастрофу. Во всяком случае, в ближайшие два-три года у системы хватит запаса прочности.