«Тема лекции: «Нью-Йорк — город контрастов». — «Я не был в Нью-Йорке». — «А где?» — «В Марселе и Стамбуле». — «Пожалуйста, Стамбул — город контрастов. Какая разница — объявление перепишем».

Смешной диалог из популярной в советские времена комедии, как ни парадоксально, вполне применим к сегодняшней оценке мирового энергетического рынка, который традиционно является основным предметом для геополитических распрей и военных конфликтов. И в настоящее время, увы, тоже.

Конечно, дело не только в Стамбуле — Турцию нельзя считать одним из главных мировых игроков углеводородного сектора. С другой стороны, турецкий лидер Эрдоган постоянно держит ситуацию в Сирии «горячей», заставляя биржевых игроков постоянно учитывать этот фактор в своих котировках. В то же время тут, как в фильме «Бриллиантовая рука», можно всего лишь «переписать объявление», заменив Стамбул на Эр-Рияд, Эль-Кувейт или Тегеран. Именно вблизи этих ближневосточных государств — Саудовской Аравии, Ирана, Ирака, Ливии, Сирии, Кувейта — сейчас разворачивается широкомасштабное противостояние, способное перевернуть мировой энергетический рынок.

Двойное дно нефтяной «бочки»

Сначала немного истории — причем не отдаленной, а совсем недавней. В 2018 году международный нефтяной рынок сильно трясло. Январь начинался довольно неплохо: баррель Brent стоил под $70. Затем котировки превысили $85. Оптимисты предполагали, что на планету снова вернулись «тучные» 2000-е, когда стоимость «бочки» зашкаливала за $115.

Но не тут-то было. В дело вмешалась геополитика: американские санкции против Ирана. И пусть они оказались более мягкими, чем ожидалось, тем не менее многие маршруты экспорта иранской нефти оказались перекрыты. Рост барреля остановился, а затем цена нефти и вовсе начала падать. Дело в том, что к концу 2018 года потребляющие сырье государства накопили максимальные объемы углеводородов, которые находились не только непосредственно в нефтехранилищах, но и в танкерах, располагавшихся на морских рейдах вблизи к покупателям. Brent опустилась до годовых минимумов, практически рухнув ниже $50.

Следующий, 2019 год как производители «черного золота», так и их покупатели ждали с огромным беспокойством. Первые готовились к финансовым потерям в связи с избытком углеводородов, а также были испуганы торговыми войнами между США и Китаем, которые грозили обернуться снижением потребления энергоресурсов, а значит, могли привести к падению стоимости нефти ниже приемлемого для экспортеров уровня. Потребители угнетали себя сознанием, что по причине падения доходов нефтедобывающих стран инвестиционные проекты, в которые они также вкладывали собственные средства, в будущем не принесут существенной прибыли. Однако в результате сложения этих разнонаправленных тенденций на биржевых площадках установилось состояние, близкое к равновесному. Цены на «черное золото» стабилизировались в коридоре от $55 до $65 за баррель.

По мнению большинства экспертов, эта неожиданная стабильность вечно непредсказуемого нефтяного рынка была искусственно вызвана продлением соглашения альянса ОПЕК+, заключенным в 2016 году между основными государствами — производителями нефти об ограничении добычи: как раз в целях поддержания устойчивости барреля. Россия в этой неформальной структуре играет одну из самых главных ролей — наша страна прочно входит в первую тройку основных производителей углеводородов мира, и позицию Москвы вынуждены учитывать не только на Ближнем Востоке, но и в Вашингтоне, который собирается завоевать мировое первенство в добыче и экспорте энергоресурсов.

Впрочем, у США — свои проблемы: там захлебнулась «сланцевая революция», позволявшая американским производителям значительно повысить добычу относительно дешевых по себестоимости энергоресурсов. По оценке бывшего главы сланцевой компании EQT Стива Шлотерберга, «сланцевая революция» привела к убыткам инвесторов в сотни миллиардов долларов: компании потеряли до 80% вложенного капитала, а сама индустрия оказалась «в режиме самоуничтожения».

Бизнес на геополитическом уровне

Вполне возможно, чтобы обезопасить себя от провала «сланцевой революции», США начали в очередной раз применять политические рычаги влияния. Вашингтон продолжил подключать санкции против Тегерана, в которых угрозы о полном запрете экспорта нефти из страны оказались гораздо более предметными. Минфин США сообщил о вводимых ограничениях в отношении людей и компаний, заподозренных в незаконной закупке иранской нефти. «Под удар попали как сомнительные перекупщики из Гонконга, так и ряд вполне порядочных трейдеров из ОАЭ, — отмечает старший аналитик «БКС Премьер» Сергей Суверов. — В свою очередь, китайские импортеры, которые могут покупать энергоресурсы Ирана на законных основаниях, ведь американские санкции на такие сделки не распространялись, продолжали отказываться от контрактов с Исламской Республикой. Пекин старался подстраховаться от возможных претензий США, торговые отношения с которыми у него, мягко говоря, неважные. Поставки нефти в Китай из Саудовской Аравии выросли до рекордных показателей. Госкомпания Saudi Aramco подписала несколько соглашений с частными нефтепереработчиками Поднебесной».

Вместе с тем Иран, в геополитическое противостояние с которым давно вступил Вашингтон, не так прост. Страна занимает второе место среди добытчиков ОПЕК и обладает одними из самых крупных запасов «черного золота» в мире. Также Тегеран контролирует Ормузский пролив — единственный морской путь, через который экспортируются углеводороды из Персидского залива как в государства Западной Европы, так и в Японию, и даже в Австралию.

Через Ормузский пролив проходит почти треть всей нефти мира. Его перекрытие всего на два-три дня, чем давно грозит Тегеран, приведет к энергокризису планетарного масштаба. Остановятся поставки не только из Ирана, отказ от которых импортеры могут некоторое время игнорировать, но и других крупных производителей — Кувейта, Саудовской Аравии, Ирака и Объединенных Арабских Эмиратов. «Сколь-либо значимых альтернативных путей нет», — отмечает глава московской рейтинговой группы АКРА Василий Танурков.

Отключившись от стратегически важного морского перешейка, зависящие от поставок углеводородов импортеры сразу не «задохнутся» и не «замерзнут» — в Европе и других государствах-потребителях давно созданы серьезные запасы углеводородов. Вместе с тем энергетический баланс все же нарушится, что может серьезно отразиться на стоимости топлива.

Аргументы сырьевых генералов

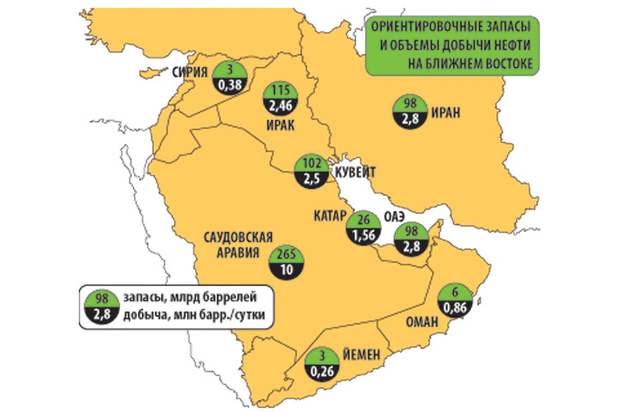

Ближний Восток — один из самых лакомых энергетических кусочков нашей планеты. В Персидском заливе насчитывается около 300 нефтегазовых месторождений. Самое крупное из них — Аль-Гавар с запасами до 12 млрд тонн — принадлежит Саудовской Аравии. Здесь производится примерно 6% всей мировой нефти. За ним идет Большой Бурган, который разрабатывает Кувейт. Его ресурсы — до 10,7 млрд тонн. Примерно в аналогичный объем оцениваются запасы месторождения Верхний Закум, находящегося в ОАЭ. Затем следует Северный/Южный Парс, находящийся на территории Ирана и Катара (7 млрд тонн). Потенциал иракского месторождения Румайла составляет около 5 млрд тонн. Всего на долю Ближнего Востока приходится 65% подтвержденных мировых запасов «черного золота». Это более 1 трлн баррелей, или более 230 млрд тонн. Даже по нынешним, значительно упавшим ценам на нефть этот объем оценивается в космическую сумму — более $60 трлн.

Такова цена начавшегося передела нефтяного рынка. В начавшейся схватке за этот многотриллионный приз, по мнению экспертов, у каждой из сторон существуют собственные преимущества и недостатки. США давят экономической мощью и ослабляют своих геополитических противников санкциями. Однако проблемы со сланцевой добычей ограничивают возможности Америки диктовать свою волю остальному миру. Иран обладает энергетическим потенциалом и может перекрыть Ормузский пролив, что угрожает традиционным экспортным потокам «черного золота». Вместе с тем эта страна фактически находится в тотальной экономической и политической блокаде. Саудовская Аравия, с одной стороны, не хочет ссориться с Вашингтоном; с другой — не против собственными усилиями заменить поставки из Ирана. Такую же позицию разделяют и некоторые другие ближневосточные члены ОПЕК. Подобная двусмысленность чревата тем, что участники сделки ОПЕК+ откажутся от своих договоренностей и разорвут меморандум, который, как полагают представители отрасли, продолжает оставаться одним из главных залогов относительной стабильности нефтяных котировок. Кстати, Россия не собирается оставаться от этого процесса в стороне. О возможном выходе нашей страны из альянса в конце прошлого года говорил министр энергетики Александр Новак.

«Это и есть современный передел мирового рынка «черного золота», — замечает директор Института национальной энергетики Сергей Правосудов. — Он заключается не в завоевывании новых месторождений, а в расширении доли на рынке. Каждый из игроков будет тянуть на себя одеяло, забывая о предыдущих соглашениях».

Сергей Суверов со своей стороны считает, что главным драйвером этого передела выступают Соединенные Штаты. «Финансовые потери Ирана от американских санкций становятся все более очевидными. Новые технологии позволяют надеяться, что в ближайшем будущем производство сланцевого сырья станет гораздо рентабельней. Вашингтон, обладающий самым внушительным опытом в его добыче, сможет нарастить свой экспорт, потеснив производителей Персидского залива. Заблаговременного вычеркнуть из списка Тегеран, как одного из главных нефтяных конкурентов, это хороший ход в шахматной партии, которую США разыгрывают на нефтяном рынке». Эксперт поясняет, что, затеяв передел ближневосточного нефтяного рынка, американцы пытаются его перестроить в своих интересах. «Цены сырья в таких условиях, скорее всего, будут постоянно резко меняться, обновляя как максимальные, так и минимальные рекорды», — прогнозирует собеседник «МК».

«Пляшущие» котировки

Собственно, ситуация со стоимостью нефти уже сейчас накалилась до предела: в начале января котировки барреля доходили до $80, тогда как ближе к концу месяца они обрушились ниже $60. Как полагает эксперт по фондовому рынку «БКС Брокер» Игорь Галактионов, спекулятивный всплеск, вызванный в начале года напряженностью на Ближнем Востоке, перегрел нефтяные котировки. Тогда как последующую активную распродажу сырья и падение цен спровоцировали эпидемия коронавируса в Китае, а также угрозы снижения экономической активности и сокращения потребления топлива, которые могли произойти вследствие распространения заболевания.

Чего ждать от барреля на этом фоне? По оценке министра Новака, в среднесрочной перспективе справедливые котировки — это $50, притом что федеральный бюджет сверстан «с запасом», исходя из цены $43–45. Любопытно, что в прошлом году Минфин России, видимо, на всякий случай, рассчитал урон казны при падении цен на нефть до $10 за «бочку».

Но целый ряд уважаемых международных экспертов не исключают возможности поворота к дорогим котировкам. В частности, в свежем прогнозе Управления энергетической информации минэнергетики США отмечается, что стоимость барреля может перевалить за $180. Правда, не сейчас, а к 2050 году и только в случае высоких издержек добычи «черного золота».

«Цены будут держаться в рамках широкого диапазона — от $55 до $80, — считает аналитик ГК «Финам» Алексей Калачев. — Эти уровни устраивают как производителей, так и потребителей. Устраивает это и российский бюджет». По мнению эксперта, хотя и очевидно, на чьей стороне в политическом смысле стоит Москва в противоборстве Вашингтона и Тегерана, но наша страна держит определенную дистанцию от передела нефтяного рынка Ближнего Востока. «Россия традиционно ориентирована на европейские государства. В этом направлении у нас построены основные нефтепроводы и перевалочные мощности морских портов. Поставки из персидских стран зачастую ведутся танкерным флотом. В то же время благодаря строительству новой инфраструктуры в дальневосточном направлении значительно выросла доля экспорта нашей нефти в страны Юго-Восточного региона», — отмечает эксперт.

Вместе с тем доходы российской экономики и федерального бюджета, в частности, продолжают критически зависеть от мировых цен на энергоносители, поэтому «горячие» события на Ближнем Востоке напрямую касаются и Москвы. «На фоне передела мирового нефтяного рынка, который в настоящий момент набирает обороты, России, обладающей значительными доказанными запасами энергоресурсов, необходимо ориентироваться не только на заключение новых соглашений о поставках сырья, но и развивать более совершенные механизмы по доставке нефти до потребителей», — утверждает Сергей Правосудов. По его мнению, не так важно, сколько будет стоить баррель в будущем — $10 или $180. Главное, чтобы нефть продолжала пользоваться повышенным спросом, а имя России не было «переписано» на нефтяной карте мира — и наша страна продолжала бы оставаться основным и удобным для партнеров поставщиком «черного золота».

Читайте также: Приморье открыло границу с Китаем для фур из-за взлета цен