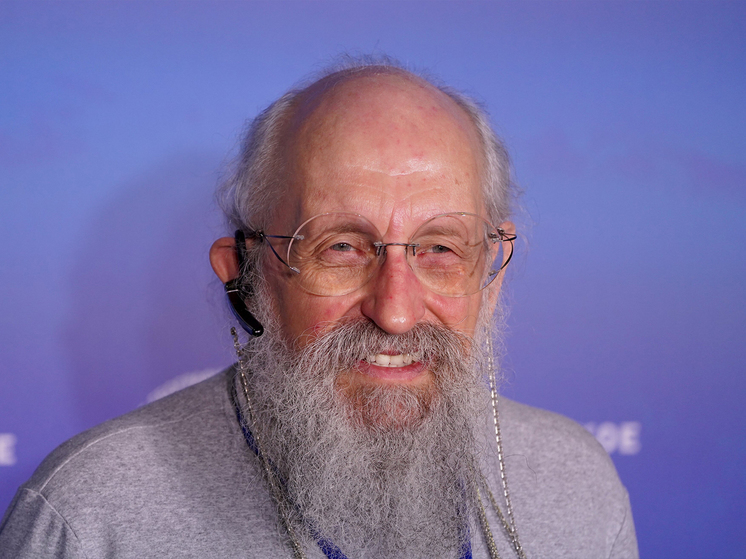

Тема долгового бремени складывается как гигантский пазл из бесчисленного множества человеческих историй. Одной из них с нами поделился общественный финансовый омбудсмен Павел Медведев.

Август 2019 года. Молодая мать-одиночка, москвичка, вдруг заметила, что у ее двухлетней дочурки как-то неестественно ходят, дергаются ручки-ножки. Врач-невролог немедленно ставит диагноз — защемление позвоночного нерва. Операцию требуется провести в недельный срок, иначе малышке грозит полная обездвиженность. По полису ОМС это делается бесплатно, но есть проблема: в позвонки нужно вставить немецкую деталь ценой почти в 200 тысяч рублей. Поскольку у женщины таких денег нет, она обращается в банк, где ей отказывают в кредите по причине не вполне чистой кредитной истории. Потерпев затем неудачу с другими банками, она обходит ряд МФО и за несколько дней, совершенно сбившись с ног, набирает там нужную сумму. Операция проходит успешно, зажатый нерв удается высвободить. Но чуть позже врач-педиатр выносит другой вердикт: «У ребенка опасный дефицит веса». И обрушивается на мать: «Вы что, с ума сошли! Вы не кормите девочку!» А кормить попросту не на что. Надо гасить долги…

Кредит во спасение

Не иллюстрация ли это к словам Максима Орешкина, уверяющего, что ситуация с потребительским кредитованием становится социально взрывоопасной? Что ж, резон в словах министра экономического развития есть. Водораздел здесь проходит между статистикой и жизнью: первую нельзя считать адекватным отображением второй. Впрочем, некоторые подсчеты могут оказаться полезными. Как отмечает Орешкин со ссылкой на данные ЦБ, соотношение «платеж/доход» новых заемщиков в сегменте «кредиты наличными» в первом квартале 2019 года составило в среднем 43,9%. При этом у 15% заемщиков это соотношение превысило 70%. То есть миллионы российских семей вынуждены тратить на выплаты по кредитам примерно половину, а то и две трети своих доходов.

А спор между Центробанком и Минэкономразвития о том, есть уже в России кредитный пузырь или только надувается, не столь значим на фоне стремительно сужающегося жизненного пространства каждого отдельного человека или домохозяйства.

«Пузырь есть, но дело не только в нем, — полагает доктор экономических наук, финансовый аналитик Игорь Николаев. — Решая вопрос с тотальной закредитованностью, финансовые власти не отвечают на вторую его часть: как теперь населению компенсировать падение доходов, которое будет только ускоряться. Пузырь сложился из-за неготовности людей снижать привычный для себя уровень потребления».

Если бы доходы устойчиво росли (а МЭР понизил прогноз на 2019 год с 1% до символических 0,1%), гражданам было бы абсолютно незачем брать кредиты, говорит Николаев. По его словам, тут требуется не технический, не административно-запретительный, а фундаментальный подход: переломить эту отрицательную динамику можно лишь с помощью структурных реформ. Нужно добиваться устойчивого развития экономики, а для этого — инвестировать в реальный сектор, улучшать бизнес-климат, повышать качество госуправления, платежеспособный спрос, доступность потребительских товаров. Между тем сохраняющиеся санкции Запада сильно усложняют задачу. Что касается последствий новых шагов ЦБ, то, вероятно, люди, нуждающиеся в деньгах, так же как и раньше, станут активнее занимать деньги в микрофинансовых организациях (МФО) либо искать работу на теневом рынке труда, резюмирует эксперт.

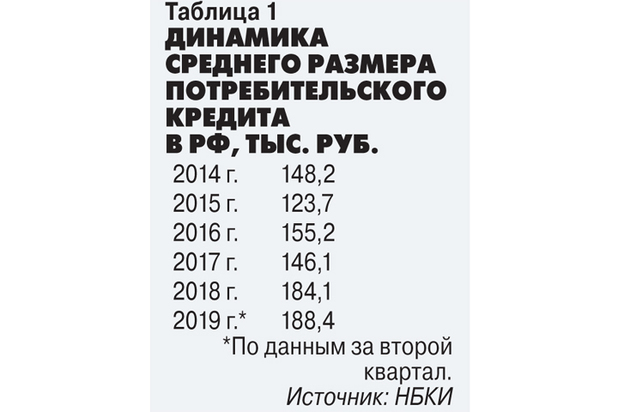

По статистике ЦБ, сегодня банкам и МФО задолжали приблизительно 50 млн россиян. Из них 12–13 млн не платят по счетам три месяца или более. А у 750 тысяч человек долг превышает полмиллиона рублей, рассказывает Павел Медведев. При этом, отмечает он, именно кредиты на крупные суммы обслуживаются хорошо, а вот просрочки характерны скорее для мелких и средних заемщиков. По словам собеседника «МК», для МФО никакие меры Центробанка не указ и не угроза: чтобы не остаться внакладе, эти конторы мгновенно приспосабливаются к любым решениям регулятора. К таким, например, как вступившие в силу с 1 июля поправки в законодательство, которые ограничивают размер годовых процентов для микрозаймов. Вроде бы парадокс, но сегодня людям приходится платить по долгам больше, чем они платили при менее жестком регулировании. И это очень значимый источник нынешней повальной закредитованности. Проблема состоит еще и в том, что помимо цены заимствования, прописанной в правом верхнем углу кредитного договора, существуют разного рода скрытые накрутки. В результате заемщик не в состоянии вычислить фактическую стоимость кредита, ему сложно выбрать банк с наилучшими условиями.

«Белый шум»

Нынешние меры Центробанка по снижению общего кредитного бремени Павел Медведев называет пустой затеей, «белым шумом», попыткой измерить вес в сантиметрах. Единственным по-настоящему действенным способом достижения цели он, как и Игорь Николаев, считает ускоренную модернизацию экономики, дающую рост реальных доходов.

«Тема кредитного пузыря не созрела, — спорит с этой точкой зрения Константин Корищенко, заведующий кафедрой РАНХиГС, работавший зампредом ЦБ в 2002–2008 годах. — Да, есть определенный уровень закредитованности населения, но он абсолютно не критичный и сопоставимый с докризисным — тем, что был в начале 2014-го. Мы его только-только достигли. Но я не помню, чтобы кто-то из наших министров поднимал тогда шум по этому поводу».

Не менее важный показатель — уровень просроченной задолженности домохозяйств в целом по стране. С 2014 года он рос примерно до 2018-го, затем пошел на спад. «Красная лампа» тревоги пока так и не загорелась, говорит Корищенко. Поэтому, уверяет аналитик, никакого катастрофического развития событий на рынке розничного кредитования нет — ни с точки зрения объема займов, ни с точки зрения просрочки.

Что касается кредитной нагрузки отдельно взятой российской семьи, то тут все достаточно непрозрачно. Корищенко напоминает о расхожем правиле, согласно которому если на обслуживание кредита у заемщика уходит до 25% доходов, то он находится в комфортной зоне. Если от 25% до 50%, то уже есть повод для серьезного беспокойства, а если свыше 50%, то нужно срочно предпринять некие пожарные меры, чтобы ослабить долговое бремя. Однако этой политически вполне корректной инструкции сложно следовать технически: надо досконально знать уровень доходов всех домочадцев. А если, скажем, жена занимается частными переводами и имеет доход, равный официальной, учитываемой в статистике зарплате мужа? А взрослый сын — бомбила, нелегально развозящий людей на своем автомобиле? Так что вычислить суммарный показатель доходов семьи — это как измерить среднюю температуру по больнице.

Правительственные чиновники утверждают, что как такового кредитного пузыря пока нет, но в будущем рост потребкредитования может оказаться ловушкой для населения и банков. В мае об этом заявил первый замглавы ЦБ Дмитрий Тулин, а в июле председатель Счетной палаты Алексей Кудрин заметил, что если в 2019-м и 2020 годах кредитование будет расти под 20% (как в 2018-м), «тогда мы подойдем к критической черте». По словам Кудрина, ухудшение благосостояния граждан приводит к необходимости брать кредиты, в том числе — вызывающие проблемы с возвращением.

Нездоровая ситуация

Очевидно, что люди устали вести «аскетический образ жизни» (замечание Тулина) и предпочитают взять в долг у банка, чтобы хотя бы поддерживать былой уровень потребления после кризисного снижения реальных доходов в период с 2015-го по 2017 год. Кстати, по новой методологии Росстата, в первом полугодии 2019-го они упали на 1,3% в годовом выражении. При этом две трети российских семей — 65% — не имеют никаких сбережений, никаких финансовых подушек безопасности, следует из результатов апрельского опроса Левада-центра. Уже в начале года граждане успели оформить кредитов на 1,9 трлн рублей, более половины из которых — нецелевые необеспеченные займы. Основная масса сделала это не ради покупки бытовой техники, автомобиля, квартиры или вложений в образование, а с целью рефинансирования уже имеющихся долгов. Причем заемщики меняли несколько кредитов на один покрупнее, но с более низкой ставкой и на длительный срок. Между тем необеспеченный заем на большой срок — это нездоровая ситуация, поскольку мотивация их обслуживать со временем падает. То есть речь идет о некачественном кредитном буме.

«Угроза кредитного пузыря, в принципе, существует, — говорит Наталья Мильчакова, заместитель руководителя Информационно-аналитического центра «Альпари». — Но чтобы она реализовалась, в ближайшие год-два в мире и в России должен случиться новый масштабный экономический кризис. В противном случае и при цене нефти выше $40 за баррель у нас есть все шансы после 2020 года преодолеть негативную тенденцию, связанную с сокращением реальных доходов».

Решения Центробанка по регулированию рынка розничного кредитования Мильчакова одобряет. По ее словам, нельзя позволить, чтобы народ разбаловался слишком уж доступными потребкредитами. При этом эксперт не видит какой-то особой жесткости в мерах ЦБ, который, на ее взгляд, стремится сохранить доверие людей к банковской системе, не вытолкнуть их в «объятия» теневых кредиторов. Скрытый долговой пузырь неизмеримо опаснее для экономики, чем задолженность по банковским займам, отмечает Мильчакова.

«В том, что долговая нагрузка на россиян растет, виноваты и власти, не развивающие экономику, и банки, агрессивно навязывающие свои кредитные продукты, особенно по телефону. Абсолютно неправильно сваливать все прегрешения на заемщика», — говорит старший аналитик «Финам» Сергей Дроздов. Он уверен, что ЦБ делает шаги в верном направлении. Тем более что в последние годы оформить кредит, особенно на относительно скромную сумму — до 300 тысяч рублей, — стало совсем просто. Если раньше нужно было посетить отделение банка физически, заполнить какие-то бумаги, принести справку 2 НДФЛ, то теперь вопрос решается дистанционно.

Между тем из контекста дискуссии о кредитном пузыре и долговом бремени невозможно вырвать тему финансовой грамотности (точнее, неграмотности) населения. По ней проходит еще один принципиальный водораздел, еще один непреодолимый разрыв в позициях. Многие профессиональные банкиры и финансисты убеждены: кредиты набирают в основном те, кто не способен просчитать последствия этого процесса, кто не умеет должным образом управлять своими деньгами. Другие же видят картину в совершенно ином свете. По словам финансового омбудсмена Павла Медведева, он практически ежедневно сталкивается по работе с невыдуманными драмами, которые свидетельствуют скорее об отчаянии и безысходном положении людей, нежели о каких-то их ошибках.

Действительно, упрек в финансовой неграмотности лучше адресовать тем, кому хватает на жизнь, а не тем, кто едва сводит концы с концами. Очевидно, что основная масса граждан берет кредиты не по глупости и не по неведению, а по объективным причинам, по стечению обстоятельств. Берет потому, что иного выхода нет. Все рассуждения об угрозе надувания всероссийского кредитного пузыря, об ожидающей из-за этого страну пучине рецессии блекнут на фоне истории молодой матери, чье безденежье едва не убило ее двухлетнюю дочь. Очень у многих из нас — свой, персональный, болезненный финансовый пузырь, готовый лопнуть в любую секунду в нынешней высокотоксичной среде.

Читайте также: Греф и Чубайс указали Силуанову на ошибки: спор получился жарким