Нынешняя встреча стран, входящих в коалицию ОПЕК+ (члены ОПЕК плюс независимые нефтяные державы), по своему значению сопоставима с первым саммитом добывающих государств в таком составе, проведенном в ноябре 2016 года. В настоящее время состояние мирового рынка «черного золота» можно оценивать как критическое — так же, как и два года назад, цены на нефть стремительно падают. Только жесткое решение о сокращении производственных мощностей может спасти положение и развернуть котировки вспять. Более того, ходят упорные слухи о роспуске ОПЕК, поскольку организация якобы не способна больше влиять как на баланс спроса и предложения, так и на ценовую политику на рынке энергоресурсов. На место картеля может прийти триумвират крупнейших добытчиков — США, России и Саудовской Аравии, которым по силам самостоятельно управлять мировым нефтяным кораблем. Правда, интересы трех государств кардинально не совпадают, поэтому в будущем ситуация на сырьевом рынке может только обостриться, и предположить, сколько будет стоить баррель в следующем году — $25 или $100, — окажется практически невозможно.

Злая шутка Вашингтона

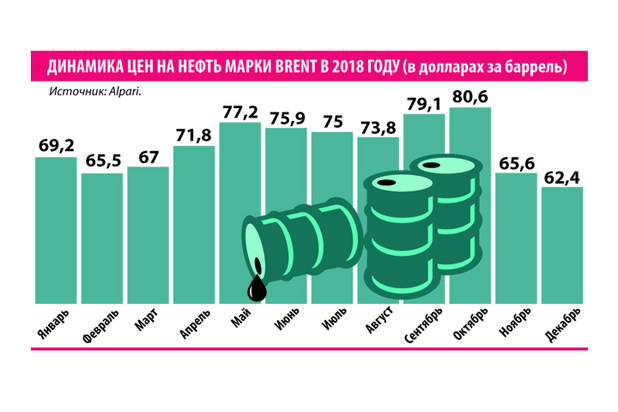

Осень 2018 года показательно продемонстрировала отсутствие стабильности на мировом нефтяном рынке. В середине октября котировки «черного золота» превысили планку в $85 за баррель. Последний раз столь высокие цены наблюдались ровно четыре года назад — в октябре 2014-го. Подобная положительная динамика стала поводом для откровенно смелых прогнозов, в соответствии с которыми цена барреля к концу года должна была дойти до $100.

Однако произошло совершенно противоположное. Котировки упали более чем на 30% — и во второй половине ноября за «бочку» предлагали уже менее $60. Ответственность за избыточный уровень добычи эксперты возлагают на Саудовскую Аравию, нефтяная отрасль которой за последние месяцы увеличила производство до 11,4 млн баррелей в сутки. Аналогичные объемы страна не добывала более четверти века.

Не осталась в стороне и Россия. В ноябре наша страна довела производство «черного золота» до 11,6 млн баррелей в день и побила рекорд, установленный еще в 1987 году (имеется в виду добыча не всего Советского Союза, а только РСФСР). Нельзя утверждать, что российские и саудовские компании наращивали мощности, не задумываясь о ценовых последствиях. Москва и Эр-Рияд рассчитывали на новые санкции Вашингтона в отношении Ирана и, в частности, на полный запрет экспорта нефти этим государством. Однако американские ограничения оказались на удивление мягкими. Тегеран сохранил за собой право поставок сырья в 12 стран, на которые приходится до 85% экспорта иранских углеводородов.

Стоит отметить, что США сыграли с нефтяными ценами и другую злую шутку. По оценке Международного энергетического агентства (IEA), американские добывающие компании с начала года увеличили производство «черного золота» более чем на 2 млн баррелей в день, что стало дополнительным фактором резкого обрушения котировок.

Кто урежет нефтяные аппетиты?

Шансы на то, что страны ОПЕК+, как и два года назад, примут принципиальное решение о сокращении производственных мощностей, сохраняются. По словам министра энергетики Саудовской Аравии Халида-аль-Фалиха, в этом году предложение на мировом рынке нефти обещает превысить спрос более чем на 1 млн баррелей в сутки. Он потребовал от ОПЕК принять меры, которые повысят стоимость барреля хотя бы до $70.

Со своей стороны аль-Фалих пообещал, что нефтяной гигант Saudi Aramco в декабре поставит на рынок на 500 тыс. баррелей в день меньше, чем в ноябре. Своим заявлением саудовский министр вызвал негодование президента США Дональда Трампа, в очередной раз обвинившего Эр-Рияд в манипулировании и искусственном завышении стоимости сырья. Поэтому не ясно, выполнят ли саудиты свое обещание.

Тем не менее до начала саммита ОПЕК+ королевство продолжало вести активные переговоры с представителями Ирака, Ливии и Нигерии — и, по словам аль-Фалиха, все министры стран, участвующих в соглашении, были настроены к возвращению стабильности на рынок, то есть были готовы пойти на сокращение.

Позиция России в этой шахматной партии неоднозначна. Министр энергетики РФ Александр Новак утверждает, что итогом встречи станет «согласованное, общеконсолидированное решение, которое пойдет на пользу нефтяному рынку». Исходя из заявления главы Минэнерго, можно сделать вывод, что стороны однозначно договорятся о снижении производства на 0,5–1,5 млн баррелей в сутки.

Как полагают аналитики, вопрос о снижении производства нефти давно назрел. По оценкам IEA, рост мирового спроса в этом году составит 1,3 млн баррелей. В 2019 году этот показатель увеличится до 1,4 млн «бочек». В свою очередь, добыча нефти в странах, не входящих в ОПЕК+, увеличится на 2,4 млн баррелей в этом году и на 1,9 млн баррелей — в следующем. «Ожидается, что потребность в нефти альянса будет меньше из-за неуклонного роста поставок из стран, не входящих в ОПЕК+. Резервуары для хранения заполняются, поскольку мировое предложение нефти намного опережает спрос», — отмечает IEA. В этой связи агентство полагает, что все-таки пойдет на сокращение производства, так как очевидно, что без жесткого решения в отношении этого вопроса рынок рискует столкнуться с дальнейшим падением стоимости сырья.

Другое дело, в каком виде будет достигнут компромисс. Краеугольным камнем, как отмечалось выше, продолжает выступать Саудовская Аравия, которой не с руки навлекать на себя очередные претензии США. Поэтому решение о сокращении добычи может оказаться завуалированным, не привлекающим внимание Вашингтона. Формально страны ОПЕК+ сохранят производственные мощности на повышенном уровне, зафиксированном летом этого года. Вместе с тем Саудовская Аравия снизит реальные объемы производства, что приведет к сокращению предложения нефти на мировом рынке. Правда, Эр-Рияд может выдвинуть собственные условия. Саудиты, например, могут потребовать снижения производства от России, которое сейчас также превышает установленные лимиты добычи.

По данным The Wall Street Journal, новое сокращение «будет более дискретным», то есть коснется всех участников ОПЕК+. Исключение не составят даже такие страны, как Венесуэла и Мексика, добыча в которых уже давно падает из-за тяжелого экономического положения. Изменение конфигурации сделки будет на руку России. Нашей стране уже не придется брать на себя основную долю снижения добычи, как это было в 2016 году. По информации Reuters, в Минэнерго РФ на днях было проведено закрытое совещание, где была определена максимальная планка сокращения производства нефти нашей страной — 150 тыс. баррелей в сутки с 2019 года, а не 300 тыс., на которые Россия согласилась урезать мощности в конце 2016-го. В целом, по данным агентства, совокупная добыча стран ОПЕК+ будет снижена на 1 млн баррелей, причем основная доля придется на Саудовскую Аравию.

ОПЕК трещит по швам

В принципе Россию удовлетворяют текущие цены на нефть. Даже при некотором ослаблении котировок сырья экономика нашей страны сможет находить силы для роста. По оценке аналитического кредитного рейтингового агентства, если в 2018 году главным условием профицита федерального бюджета стала стоимость барреля примерно в $60, то в период 2019–2021 годов не позволить расходам казны превысить доходы помогут цены в $49–51 за «бочку». К слову, именно о стоимости барреля в $60 как о приемлемой цене для России говорил Владимир Путин незадолго до декабрьского саммита ОПЕК+.

Партнеров же России по соглашению ОПЕК+ такие котировки не устраивают. Саудовской Аравии для бездефицитного бюджета нужно, чтобы баррель вернулся к отметке в $80, а экономику Венесуэлы, Ливии и Эквадора спасут цены не менее чем в $100.

Поднять стоимость «бочки» на $20 не так сложно. Только на слухах о возможном снижении добычи Россией котировки взлетели на $3–4. Первый саммит ОПЕК+, проведенный в 2016 году, с которым эксперты сравнивают нынешнее заседание нефтяных добытчиков, за месяц прибавил к ценам 25%. Если в декабре 2018 года альянс примет аналогичное решение, то стоимость барреля может взлететь до $75.

Волнует только одно обстоятельство: если совместное решение ОПЕК+ в наибольшей степени зависит только от двух государств, Саудовской Аравии и России, то смысл работы в рамках альянса из более чем двух десятков стран становится бессмысленным. «Собственно ОПЕК давно не в силах находить баланс между спросом и предложением на нефтяном рынке, равно как и влиять на ценовую конъюнктуру. Авторитет ОПЕК+ ненамного превышает влиятельность картеля. Решения, принимаемые обеими структурами, зачастую не выполняются, что характеризует слабость организаций. ОПЕК находится на гране развала. Управление нефтяным рынком переходит из коллегиального на индивидуальный уровень», — отмечает партнер компании RusEnergy Михаил Крутихин.

Слова эксперта подтверждает только что объявленный выход Катара из состава картеля. В Дохе объясняют, что страна, присоединившаяся к ОПЕК еще 1960-х годах, собирается сосредоточиться на добыче газа и производстве сжиженного топлива. Подобное объяснение звучит вполне логично — объемы добычи нефти в Катаре одни из самых скромных в картеле.Однако решение Дохи может превратиться в тренд — и за Катаром могут последовать Ливия и Ангола, что приведет к дезорганизации картеля и усилению влияния крупнейших добытчиков «черного золота».

По мнению аналитика Reuters Джона Кемпа, уже сейчас самые важные решения в мировом нефтяном секторе принимаются Саудовской Аравией, Россией и США. На долю трех государств приходится до 40% общемирового объема добычи сырья, тогда как доля всей ОПЕК в будущем году рискует упасть ниже 30%.

«Трехстороннее управление мировой нефтяной отраслью практически исключено. Если Эр-Рияд и Москва еще могут наладить между собой диалог, поскольку львиная доля производства «черного золота» в Саудовской Аравии и России сконцентрирована в руках государственных, то в США существует несколько компаний, координировать работу которых не представляется возможным», — уверен директор Фонда энергетического развития Сергей Пикин.

Вашингтон располагает и другим рычагом управления нефтяными ценами. «Новые американские санкции в отношении Ирана незначительны и не позволяют россиянам и саудитам наращивать добычу. Не исключено, что США в дальнейшем будут широко использовать этот козырь для усиления собственных позиций на мировом рынке», — полагает эксперт.

В такой ситуации России, по мнению доктора экономических наук Игоря Николаева, стоит расширять экспорт углеводородов в азиатском направлении — заключать новые долгосрочные контракты на поставки нефти, чтобы застолбить себе место. «Наш бюджет продолжает зависеть от экспорта сырья, колебания котировок влияют на национальную валюту и инфляцию. Сотрудничество в рамках ОПЕК+ скоро перестанет приносить дивиденды, тогда как рынок Китая продолжает развиваться. Возможно, нынешняя встреча окажется последним шансом альянса сохранить управление нефтяным сектором. Не приняв жесткого решения относительно уровня добычи, что не исключено, ОПЕК+ утратит такую возможность. Поэтому России стоит задуматься о будущем и в меньшей степени ориентироваться на других производителей «черного золота», — советует эксперт

СПРАВКА "МК"

Меморандум, предполагающий сокращение добычи нефти представителями ОПЕК и независимыми производителями сырья, был подписан 30 ноября 2016 года. Картель взял на себя обязательства урезать мощности на 1,2 млн баррелей в сутки. Остальные участники альянса, который получил неофициальное название ОПЕК+, согласились урезать аппетиты на 500 тыс. «бочек», из которых 300 тыс. приходилось на Россию. От участия в сделке были освобождены Ливия и Нигерия и Иран.

Затем каждые шесть месяцев это соглашение продлевалось. Однако в конце июня 2018 года стороны согласовали совместное увеличение добычи на 1 млн баррелей. Цены на «черное золото» в тот момент достигали отметки в $80. Участники соглашения ОПЕК+ подсчитали, что сделка выполнена на 150%, то есть добыча упала больше, чем предполагалось, поэтому есть возможность приоткрыть нефтяные краны. Результатом стало падение котировок, которое пришлось на ноябрь.