Как отметила глава ЦБ Эльвира Набиуллина, Банк России «видит пространство для смягчения денежно-кредитной политики». За прошлый год в результате шести понижений ключевой ставки этот показатель сократился с 10,5% до 7,75%. Причем на последнем заседании директорского корпуса ЦБ она была снижена сразу на 0,5%, хотя отраслевые эксперты предполагали, что снижение ставки составит всего 0,25%.

Сейчас прогнозы относительно решения совета директоров Банка России также находятся в этом диапазоне. По словам заместителя председателя правления «Локо Банка» Андрея Люшина, в настоящее время ЦБ аккуратно идет на понижение ставки, взвешивая все «за» и «против». «Все ждут что ставка будет снижена на 0,25%», — отмечает эксперт.

Вместе с тем, у ЦБ существуют основания для более существенного снижения ставки — по крайней мере, на 0,5%. Как заявил в конце января Владимир Путин, «макроэкономическую стабильность в России надо продолжать укреплять». Поэтому можно рассчитывать и на снижение ставки до 7,25%, полагает старший аналитик «Альпари» Роман Ткачук.

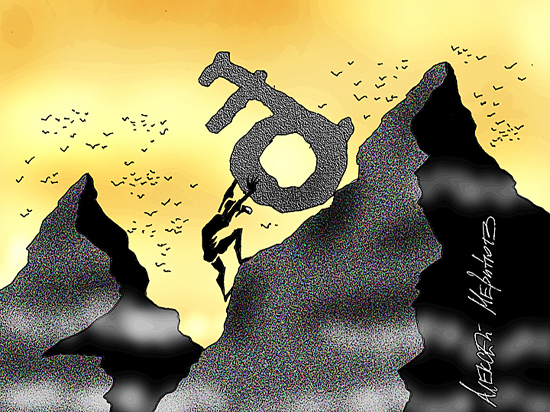

Причем, все предпосылки для такого развития событий существуют. Как свидетельствуют данные Росстата, в январе инфляция в России, уровень которой остается одним из главных индикаторов при расчете процентов по кредитам, снизилась до рекордных 2,2% (при том, что таргет ЦБ на 2018 год пока установлен на уровне 4%). Поэтому регулятору есть к чему стремиться. Сейчас ставка примерно в 3,5 раза выше инфляции, тогда как в большинстве развитых стран, эти показатели отличаются на десятые доли процентов. В связи с этим, полагает Ткачук, движение в сторону снижения кредитных издержек очевидна. Тем более, что стоимость займов в коммерческих учреждениях пока превышает 12% годовых (в американских и европейских банках она близка к 2% или даже является отрицательной). Как утверждает Люшин, такая диспозиция делает возможным понижение ставки уже к лету до 7%.

По словам руководителя аналитического отдела Grand Capital Сергея Козловского, сохранение разрыва между ставкой и инфляцией повышает волатильность (то есть. нестабильность) на финансовых и, особенно, на валютных рынках. Доходность кредитных инвестиционных инструментов, эмитированных в долларах и евро, соответственно, растет, тогда как интерес с рублевым аналогам снижается.

Как отмечает начальник аналитического департамента УК «БК-Сбережения» Сергей Суверов, это может спровоцировать масштабную валютную спекуляцию, в результате которой стоимость российских денежных знаков упадет с нынешних 57-и до 60 рублей за доллар и выше. «Еще в начале года многие предполагали, что американская валюта рухнет до 50 рублей. Однако действия отечественных финансовых ведомств могут исключить такую возможность и привести к прямо противоположным результатам», — говорит эксперт.

Между тем существуют также и внешние факторы, которые дают повод поверить в еще более драматическое развитие событий. Во-первых, новые американские экономические санкции, которые могут последовать до выборов президента России, способны нанести рублю непоправимый урон. Во-вторых, котировки нефти, на которые до сих пор опирается курс российской валюты, снова начали падать. Если в конце января они превышали $70 за баррель, то теперь стремятся к отметке в $60. По мнению Суверова, суммируя все факторы можно предположить, что доллар еще до выборов перешагнет планку в 65 рублей и устремится к 70 рублям в диапазоне до конца года.