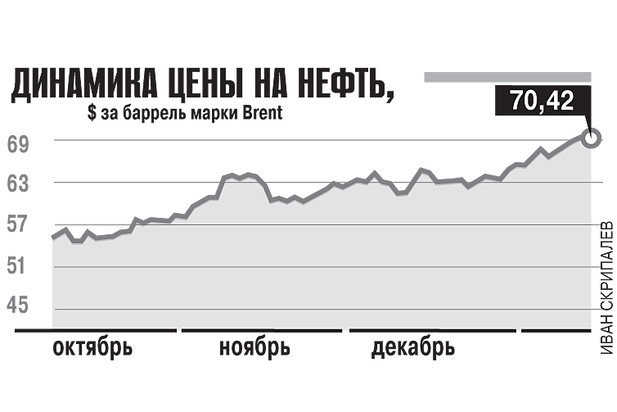

Так какие цены на заветный баррель нас ждут? Конец 2017-го и начало 2018-го сопровождаются их подъемом до $68. Прогнозируемое со всех сторон ускорение роста мировой экономики (за которым Россия, по тем же прогнозам, уверенно не поспевает) — фундаментальный фактор роста спроса на нефть, а значит, залог по крайней мере неснижения ее цены. «Неснижения» — сказано не только из опасений «спугнуть» возможный рост. На рынке есть скептики, которые считают, что нефтяные цены уже «искусственно» поддерживаются на столь высоком уровне, и достаточно незначительного информационного повода, чтобы они отступили. Поэтому стоит придерживаться середины.

Что еще, кроме роста мировой экономики, повлияет на динамику цен на нефть в 2018 году и в какую сторону? В первую очередь это сохранения самоограничений добычи нефти в рамках соглашения ОПЕК+.

Здесь не все гладко. Именно Россия уже ставила вопрос о возможности прекращения действия соглашения. Сказался лоббизм российских нефтяных компаний, которым надоело ждать, когда же можно будет качать вовсю, они опасаются омертвления вложенных инвестиций. Их расчет строится на том, что и при снизившихся ценах окупаемость вложенного все равно будет происходить, а то, что очевидно пострадает федеральный бюджет, что подтверждает недавний опыт его потерь при отсутствии соглашения ОПЕК+, — это «небоевые потери» и вообще не их головная боль. О том, что давление «ликвидаторов» налицо и оно достаточно мощное, свидетельствуют и прямые публичные высказывания министра энергетики Александра Новака, главного переговорщика от России в рамках процесса ОПЕК+, и сведения, просачивающиеся из кулис переговоров.

Любопытно при этом, что частный «Лукойл» не засветился. Инициаторами такого давления неофициально называют подконтрольные государству «Роснефть», которая в презентованном общественности предварительном бизнес-плане на 2018 год не учла ограничений в добыче, и «Газпром нефть». Если эти сведения верны, получается любопытная картинка: именно государственные по сути компании ставят свои интересы выше интересов государственного бюджета. Это к вопросу о российском «госкапитализме», который на самом деле не столько государственный, сколько чиновничий. Разница столь же существенна, как разница между интересами государства и отдельного чиновника.

Но на нефтяном рынке есть и другая сторона. За сохранение соглашения ОПЕК+ выступает прежде всего Саудовская Аравия. Ее стратегический план состоит в попытке модернизации структуры экономики за счет средств, которые должна принести продажа на рынке части акций крупнейшей нефтяной компании Saudi Aramco. Начало процесса намечается на 2018 год. Чтобы не подвергать продажу акций рискам, связанным со снижением цены на нефть, Эр-Рияд приложит все усилия к сохранению ОПЕК+.

Чья возьмет, неясно. Пока найдено «соломоново решение», состоящее в том, что в июне 2018 года участники соглашения ОПЕК+ должны рассмотреть подготовленный механизм выхода стран из ОПЕК+. Что произойдет потом, покажет схватка лоббистов разных решений, в которую, конечно, вмешаются и политики.

Еще один фактор влияния на цену барреля — поведение доллара. ФРС США в 2018 году точно продолжит подъем своей ставки. Ближайшие последствия — рост стоимости кредитов в долларах, а значит, рост издержек в том числе и добычи нефти в США.

Последний фактор имеет прямое отношение к сланцевым производителям нефти. Рост ставки ФРС может охладить их пыл, потому что компании, занимающиеся сланцевой добычей, и без того в долгах как в шелках. А удорожание кредитов может усугубить их положение. То есть пороговая цена для их активизации на рынке может подрасти. Но в любом случае именно добываемая ими нефть может корректировать цены вниз.

В деле о сланцевой добычи нефти, кстати, открывается новый интересный поворот. Недавно в The Wall Street Journal опубликована статья, посвященная перспективам сланцевой добычи нефти в России. Они связаны с разработкой в первую очередь западносибирского Красноленинского месторождения. Правительство готово предоставить налоговые льготы. Наибольший интерес к сланцевой добыче проявляет «Газпром нефть». В скобках замечу: именно «Газпром», главный акционер этой компании, в свое время немало отличился, всячески понося «сланцевую революцию».

Вывод, который делает The Wall Street Journal, в следующем: хотя не стоит ждать появления на рынке крупных поставок российской сланцевой нефти раньше 2020 года, масштабы сланцевых месторождений позволят России обеспечить за собой статус крупнейшего в мире производителя нефти.

В любом случае слухи о скором исчерпании источников добычи нефти сильно преувеличены. Но это далекая перспектива. Что же касается 2018 года, то мне больше всего нравится прогноз из трех цифр, который дал Виталий Ермаков (центр изучения энергетической политики ВШЭ): 100–10–70.

Что такое 90–60–90, знают все, трехчлен же нефтяного рынка на 2018 год расшифровывается так: 100 млн баррелей в сутки — это объем мирового потребления нефти, который, вероятно, впервые в истории будет достигнут в 2018 году. 10 млн баррелей в сутки — рекорд по добыче нефти в США, который американские нефтедобытчики превзойдут в 2018 году. И, наконец, главное: 70 долларов за баррель — уровень цены нефти марки Brent в 2018 году.

Не прогноз, а тост. Но на то и промчавшиеся бешеной электричкой праздники.

Лучшее в "МК" - в короткой вечерней рассылке: подпишитесь на наш канал в Telegram