О компании “Международный финансовый центр”

ООО «Международный финансовый центр» специализируется на инвестиционном консалтинге, риск-менеджменте и индивидуальном сопровождении финансовых операций. На счету компании целый ряд престижных премий: «Финансовый Олимп 2016» в номинации «Надежный финансовый консультант», «Золотой феникс 2017» в номинации «Полноценное сопровождение инвестиций», а также Investor Awards 2017 за эффективность инвестиционных стратегий. Из наиболее актуальных достижений следует выделить получение престижной награды «Финансовая элита России» в номинации «Эффективный инвестиционный консалтинг» в июле 2017 года.

Об авторе

Роман Блинов – эксперт компании «Международный финансовый центр». Рынкам посвятил более 20 лет своей жизни. В разные годы занимал ведущие должности в банках, инвестиционных и консалтинговых компаниях. Успешно управлял портфелями активов до 20 млн долларов.

Для банковского сектора осень началась на тревожной ноте. ЦБ РФ, засучив рукава, принялся отзывать лицензии. Тут конечно можно и поспорить. Дескать, одно дело - прекращать деятельность кредитной организации путём отзыва лицензии, и совсем другое - заниматься оздоровлением так называемых системно значимых организаций во избежание всплеска социального недовольства действиями регулятора со стороны вкладчиков.

Лично для меня оба этих события, что отзыв лицензии, что санация через кого угодно, являются четким сигналом: банк работать в соответствии с выданной ему от лица ЦБ РФ лицензией уже не может. Причина, по сути, единственная — его операции не принесли прибыли. Отсутствие прибыли – это убыток. В процессе оздоровления банку от ЦБ РФ или уполномоченных им организаций поступают деньги или активы по причине того, что свои он уже все потратил, и ничего у него нет.

Все мы уже практически привыкли к сообщениям регулятора о том, что по решению ЦБ РФ у той или иной организации отозвана лицензия. Казалось бы, просто закрыли, причем не потому, что не нравится название или акционеры, а в целях борьбы с выявленными нарушениями действующего российского законодательства. Вроде, все просто и понятно.

«Хотели как лучше…»

Но мало кто задумывается, но систематические отзывы лицензий не служат принципам улучшения инвестиционной привлекательности банковской сферы страны. Широкие российские народные массы обласканными и образованными в области инвестиций не стали. Кредитные ставки, правда, тихо ползут вниз, но глобального прорыва в инвестиционно-банковской среде большинство россиян не наблюдает.

Многие мои коллеги уже давно, в 2009 – 2010 годах, говорили, что, захотев заняться всерьёз системой, ЦБ может крайне изменить ландшафт инвестиционно-банковской сферы, а в результате мы с вами увидим остаток из 10-20 банков.

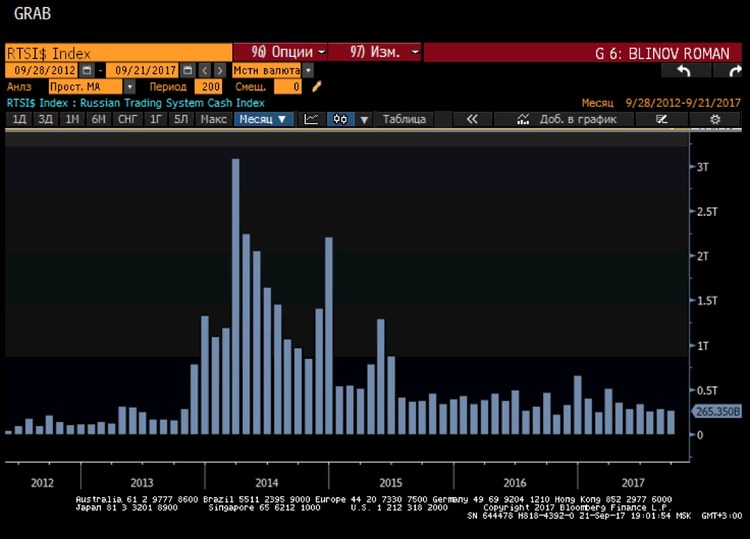

Так вот, по прошествии почти десяти лет после кризиса 2008 года в банковской сфере США, мы пытаемся подвести итоги, что самое печальное, на мой взгляд, они не очень-то радужные. Да, надо отдать должное стремлению регуляторов в лице ЦБ РФ, Минфина РФ, налоговых органов, а вместе с ними прочих, уполномоченных, ведомств, к формированию более прозрачной архитектуры финансовой системы, а так же, соответствию её участников строгим требованиям буквы закона. Но на практике всё выглядит крайне сумбурно. Нагляднее всего, на наш в «Международном финансовом центре» взгляд, развитие рынка, а в первую очередь экономики страны, отражает динамика индекса РТС, одного из самых авторитетных индикаторов для западных инвесторов в России. Правда, следует признать, что его динамика отражает очень большое количество совокупных факторов, влияющих в первую очередь на нашу экономику. Но какая экономика может быть в стране без финансового сектора, без его институтов и структурных составляющих? Вопрос риторический.

На графике мы четко можем проследить влияние мирового кризиса 2008 года на российский фондовый рынок, являющийся индикатором всей нашей экономики. Рынок рухнул с 2500 пунктов до 500, и к 2010 – 2011 годам практически полностью восстановился до уровней выше 2000 пунктов. С тех пор – тишина. Мы в «Международном финансовом центре» видим, что с 2011 года рынок стагнирует, более того, даже на сегодняшний день, рынок находится на уровнях 2008 – 2009 годов.

Дело в объемах

Как мы с коллегами считаем, кризис 2008 года завершился с не слишком масштабными потерями для индустрии. С карты финансового рынка тогда исчезли лишь некоторые организации, при этом самой крупной и громкой потерей была ИК «Тройка-Диалог», которая теперь принадлежит «Сбербанку». Надо признать, что в промежутке с 2010 по 2017 годы инвестиционных компаний стало существенно меньше, а их реклама практически исчезла с экранов телевизоров.

Иными словами, поголовье кредитных организаций продолжает сокращаться. А уж если на рынке становится всё меньше и меньше участников, то, следовательно, сам рынок становится всё менее ликвидным и цивилизованным. Самым наглядным показателем ликвидности являются объёмы операций на рынке. Мы в аналитическом департаменте компании «Международный финансовый центр», проанализировали график показателей объёма за истекший период с 2012 года. Я констатирую устойчивое падение интереса инвесторов к операциям на российском фондовом рынке, что видно по сокращению объёмов операций на фондовом рынке РФ. Самый глобальный всплеск активности инвесторов был зафиксирован в 2014 году, на фоне крымских событий, но, что самое неприятное, это был скорее исход западных инвесторов из российских активов.

Не так давно закрыли еще один банк, «Арсенал». Я молчу про такие банки как «Югра», «МежТопЭнерго Банк» или «Татфондбанк». Вместе с санацией «Открытия» и «БИН Банка» складывается крайне пессимистичная картина, особенно для вкладчиков. Да, под вкладчиками лично я подразумеваю не только частных лиц, не стоит забывать, что у этих банков было огромное количество корпоративных клиентов.

Банковский кризис – вопрос времени

Как недавно заявил ВЦИОМ, больше половины опрошенных россиян верят в нарастающий банковский кризис. Меня в данном случае снова начинает интересовать вопрос: что же дальше? Многие уже не первый год задаются вопросом о том, какое событие будет тем самым триггером или отправной точкой в развитии российской финансовой сферы к новому качеству и новым высотам. Судя по развитию технологии, возможно, это блокчейн.

Иногда складывается впечатление, что чем меньше будет банков и инвестиционных компаний, тем лучше. Раз нет возможности толком сформировать отрасль, то проще всего всех построить, а следом за этим закрыть. Вот только пока закрывают тех, кто поменьше. Учреждения из «первой когорты» собираются санировать. Нет, всем понятно, что всех их «вылечат». Но масштабировать эти меры на всю отрасль будет весьма непросто. Где на всех взять денег?

Какую альтернативу банкам мы в нашем «Международном финансовом центре» видим на нашем российском поле инвестиционных услуг на данный момент? С учётом почти отсутствующей или как минимум скромной финансовой грамотностью нашего населения, выбор, по существу, пока невелик. Института инвестиционных консультантов в стране нет, частных инвестиционных фондов почти нет. Есть остатки инвестиционных компаний, которые пережили последние годы, а также скромные кучки НПФов. Тут стоит особо отметить, что все виды деятельности на поприще управления активами, а также денежных операций, государство в последние годы взяло в «ежовые рукавицы».

Есть ли альтернатива?

Как мы в «Международном финансовом центре» считаем, простым обывателям в первую очередь, необходимо понимать саму природу той или иной организации, в которую обращаются люди в поисках сакрального счастья на поприще преумножения и сохранения своих капиталов. Для большинства обывателей все инвестиционные институты, действующие на территории страны, представляют по сути закрытый черный ящик из популярного телешоу «Что? Где? Когда?». Принёс клиент денежные средства на депозит, увидел ставку процентов к начислению за период – и всё. Конечно, с теми банками, где есть хорошо работающий инвестиционный продуктовый ряд, обычно дела обстоят немного попроще. Но везде есть свои «подводные камни», которые могут встречаться регулярно.

В большинстве своём, исходя из практического опыта работы с 1994 года, инвестиции в продукты инвестиционных компаний приносят существенно более высокий доход. Так что для тех, кто хочет прозрачности в процессе инвестирования и оборота своих денежных средств, в инвестиционных и консалтинговых компаниях созданы гораздо более подходящие для клиентов условия, все куда более прозрачно.

Все вопросы инвестирования и использования средств согласовываются с клиентами, им предоставляется регулярная отчётность о проведённых операциях. Более того, основой деятельности любой нормальной финансовой компании является удовлетворение интересов клиента в первую очередь. Операции проводятся в интересах клиентов, а прибыль компании формируется из комиссии и платы за успех в соблюдении интересов клиентов. Деньги не любят суеты и шума, они требуют скрупулёзного подхода, тишины, трезвого ума, умения здраво рисковать, чутья и выдержки.

У меня есть очень проверенное годами правило – «Наша цель – доверие и счастье наших клиентов».

В интересах клиентов

И вот в этом месте у здравомыслящих клиентов начинаются муки выбора. Что выбрать, что делать тем, кто ещё имеет желание не только сохранять свои скромные сбережения, но и хоть как-то их преумножить?

Большинство россиян, жаждущих приобщиться к миру инвестиций, смогут с уверенностью в завтрашнем дне заниматься формированием своих собственных пенсионных накоплений через инвестирование собственных средств на финансовых рынках. Для этого следует обращаться к профессиональным игрокам финансового рынка. А это не только банки. Это инвестиционные, консалтинговые компании, как «Международный финансовый центр», например, брокерские дома, негосударственные пенсионные фонды или управляющие компании. В мире инвестиций огромное количество возможностей, которые можно использовать на благо себе при разумном использовании знаний экономической теории, политологии и фондового рынка.

На правах рекламы