Молодой рынок

Совершеннолетние россияне получили возможность стать владельцами ИИС с 1 января 2015 года. Пропуск на рынок можно получить двумя способами: открыть счет доверительного управления в управляющей компании (УК) или брокерский счет. «Выбор УК предпочтителен для тех клиентов, которые не заинтересованы в совершении самостоятельных активных торговых операций на рынке, а полагаются на профессионализм управляющих, которые управляют портфелем бумаг в соответствии с выбранной стратегией», — пояснил директор по стратегическому развитию УК «Альфа-Капитал» Вадим Логинов.

Второй вариант открывает более широкие возможности: через брокера клиент получает право самостоятельно совершать операции на бирже и полностью контролировать свой счет. Однако все риски принимает на себя частный инвестор.

Чтобы привлечь граждан на молодой рынок, государство приготовило налоговый пряник. Помимо дохода, получаемого в результате инвестиций, владелец счета получил право на один из двух видов инвестиционных вычетов по налогу на доходы физлиц: вычет на взнос — возврат уплаченного подоходного налога с суммы, эквивалентной внесенной на ИИС, или освобождение от налогообложения всей суммы дохода, полученного на ИИС (вычет на доход). «Большинству начинающих клиентов более понятен и ближе вариант вычета на взнос. «Продвинутые» клиенты используют ИИС более рисково и, естественно, идут по варианту вычета на доход», — сообщил руководитель направления комплексных финансовых решений ФГ БКС Игорь Соболев.

В обоих случаях инвестор не может зачислить на ИИС в течение одного года более 400 тыс. руб. Для тех, кто выбирает вычет первого типа, это означает, что при внесении денег на ИИС государство вернет им не более 52 тыс. руб. (13% от 400 тыс. руб.). Если средства со счета выводятся ранее, чем через три года после его открытия, право на налоговые льготы теряется. «Льгота для ИИС по НДФЛ на сумму взноса до 400 тыс. руб. в год — хороший стимулирующий фактор. Она выгоднее, чем, например, по взносам в НПФ и инвестиционному страхованию жизни. Там льгота идет на сумму до 120 тыс. руб.», — заметил Логинов.

Стимулы роста

Как считают в НАУФОР, интерес к ИИС вырос из-за появления в 2016 году возможности удаленной идентификации (не надо ехать к брокеру или управляющему в офис, чтобы заключить договор. Идентификация проводится посредством систем ЕСИА (Госуслуги) или СМЭВ (Система электронного взаимодействия. В ней все, у кого есть СНИЛС, ИНН, полис ОМС).

В этом году власти приняли еще несколько стимулирующих мер. Недавно Госдума приняла закон об отмене НДФЛ с доходов по корпоративным облигациям. Теперь этот вид ценных бумаг стал привлекательнее для владельцев ИИС, которые помимо налоговой льготы могут сэкономить на посредниках и снизить риски. Зачем размещать деньги под невысокий процент на депозит в госбанке, если выгоднее купить облигации надежного кредитного учреждения?

На подходе новые стимулы. Во-первых, создается система страхования средств для ИИС (подобно системе страхования вкладов). Соответствующий законопроект находится в Комитете ГД по финрынкам. Во-вторых, депутаты также рассматривают повышение размера взноса на ИИС до 1 млн руб. Принятие этих законов позволит частным инвесторам сформировать более интересный портфель и, соответственно, получать больший доход.

Акции против облигаций

Сегодня обладатели ИИС могут вложить средства в разные инструменты фондового рынка (акции, государственные и корпоративные облигации, ПИФы, биржевые фонды ETF (гибрид паев ПИФа и акций. — Ред.) и т.д.). Также на бирже можно покупать доллары и евро на инвестсчета.

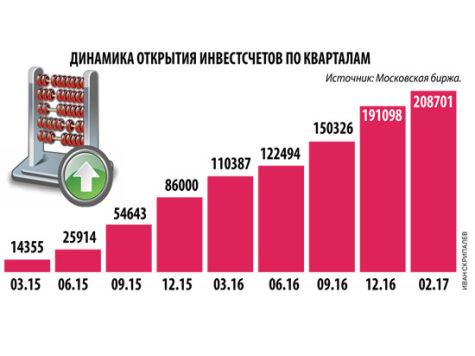

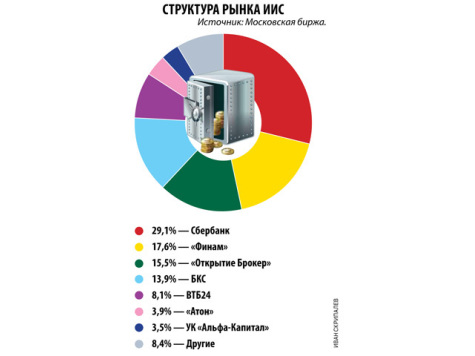

Как сообщил официальный представитель Московской биржи Лев Быстров, 93,6% инвестиций приходится на акции, DRs, ETF, ИСУ (ипотечный сертификат участия, ценная бумага с ипотечным покрытием. — Ред.) и ПИФы. Остальное — на ОФЗ (3,6%) и другие облигации (2,8%). На данный момент открыто 210 тыс. ИИС, на которых размещено около 15 млрд руб., — отметили в НАУФОР. В прошлом году объем этого рынка вырос в два раза.

Интересно, что большинство владельцев ИИС открыли брокерские счета (где сам владелец счета принимает решение по вложениям). «Наибольшая часть клиентов инвестирует в акции российских компаний, на втором месте — ОФЗ, на третьем — еврооблигации, обращающиеся на Московской бирже», — говорит начальник управления интернет-трейдинга «Открытие Брокер» Александр Дубров.

Схожую оценку высказали и другие профучастники рынка. «Более половины клиентов приобретают акции, остальные предпочитают более консервативные решения: ноты, облигации, ПИФы», — отметил Игорь Соболев. С его слов, по итогам 2016 года заработали большинство клиентов. Те, кто в облигациях, — выше ставок банковских депозитов, те, кто покупал акции, — потенциально еще больше. Напомним, индекс ММВБ за 2016 год вырос на 25%, а некоторые акции подорожали в два раза.

Впрочем, далеко не все граждане готовы рисковать, признают специалисты. «Владельцы инвестсчетов по-прежнему относятся к данному инструменту как к накопительному, а не как к спекулятивному. Соответственно, интерес к риску у них не очень большой. Более 60% клиентов совершают сделки по ИИС самостоятельно, остальные либо подключаются к инвестиционным стратегиям на сервисе автоматического повторения сделок в соцсети трейдеров Comon.ru, либо пользуются услугами доверительного управления активами», — считает руководитель департамента клиентского обслуживания «Финам» Александр Бирман.

По его словам, наибольшей популярностью у владельцев ИИС пользуются инвестиции в рублевые облигации ведущих российских компаний и ОФЗ. Это вполне объяснимо: если совместить такой тип инвестирования с получением налогового вычета типа А (возврат 13% от внесенных на ИИС средств), легко подсчитать, что инвестор получит доходность, существенно превышающую доходности по депозитам, при минимальном уровне риска. «Размещение идет только в российские активы», — подтвердил Вадим Логинов.

Для новичков фондового рынка наиболее предпочтительный вариант — вложения в ОФЗ. Этот вид инвестиций имеет сейчас доходность 8–9% плюс налоговый вычет или освобождение от налога после закрытия счета. «Надежность ОФЗ гарантирована (их выпускает государство), это подходит консервативному инвестору, имевшему дело только с депозитом, но желающему все же получить больший доход», — пояснили в НАУФОР.

Частота сделок зависит от целей и стратегии клиента. В облигациях обычно это разовые покупки на срок более года. В акциях клиенты делают операции чаще, приобретая более перспективные ценные бумаги или перекладываясь в акции с большим дивидендным потенциалом.