Российское население опять подсело на кредитную иглу. Как свидетельствуют данные НБКИ, за последний год рост наблюдается буквально по всем секторам кредитования. Наиболее значительно выросла средняя сумма по автокредитам — на 13,4% (до 631 тыс. рублей). Средний лимит по кредитной карте увеличился на 4% (до 53 тыс. рублей), ипотечный кредит прибавил 3,8% (до 1,95 млн рублей). В сегменте потребительского кредитования рост составил 1,6% — в среднем заемщики брали 126 тыс. рублей.

При этом в некоторых российских регионах кредитный бум уже наступил. В частности, в Самарской области, Чувашии, Еврейской АО и Чечне рост объемов взятых населением кредитов за год составляет от 30 до 50%.

Генеральный директор НБКИ Александр Викулин назвал две причины подъема розничного кредитования. Это инфляция, которая приводит к удорожанию товаров и услуг, приобретаемых в кредит, а также «значительное улучшение процедуры управления кредитными рисками со стороны банков». По словам Викулина, банки охотно ссужают граждан, чья кредитная история не вызывает у них вопросов и чьи доходы находятся на стабильно высоком уровне.

За банки, конечно, можно порадоваться. После двухлетнего периода заметного снижения кредитной активности населения, вызванного экономическим кризисом в стране, они получили возможность снова активно заниматься своим главным делом — «торговлей» деньгами, причем под весьма высокий процент. Напомним, что Центробанк сохраняет ключевую ставку (от которой, собственно, этот процент и рассчитывается) на уровне 10%, притом что годовая инфляция, по прикидкам того же ЦБ, не превысит 6%.

Однако есть серьезный повод начать волноваться за новых заемщиков банков. Предыдущий кредитный бум в стране, пришедшийся на тучные нулевые годы, обернулся в результате последовавших затем двух волн экономического кризиса массовой «просрочкой» и многомиллионной армией должников, неспособных платить по своим обязательствам.

По подсчетам финансового омбудсмена Павла Медведева, в настоящее время 7,5 млн граждан имеют «плохие» долги, которые не обслуживаются более трех месяцев. Как эти миллионы решают свои долговые проблемы? По словам собеседника «МК», чаще всего одалживаются у знакомых и родственников, дабы расплатиться с банками. А если подобные возможности исчерпаны, то вынужденно строят «долговую пирамиду» — берут новый кредит в банке, чтобы залатать дыры по старому.

И если банки «упрямятся», то граждане все чаще пытаются их обмануть, сознательно завышая собственную платежеспособность. Как свидетельствует банковская статистика, с января по сентябрь число попыток мошенничества при оформлении заявок на кредиты увеличилось в 1,5 раза.

При этом финансовый омбудсмен признает, что за последний год банки, обжегшись ранее на выдаче «плохих» кредитов, стали осторожнее в работе с физическими лицами. Тем не менее граждане, которые в последние месяцы активно бросились в банки занимать деньги, рискуют очень скоро убедиться, что возвращать их с набежавшими нешуточными процентами просто-напросто нет возможности. Ведь экономический спад в стране продолжается (по итогам года он составит 0,5–0,6%), инфляция растет, доходы населения падают (за 9 месяцев — более чем на 8%). Ясно, что для подавляющего большинства заемщиков возврат долга в таких условиях станет неразрешимой проблемой.

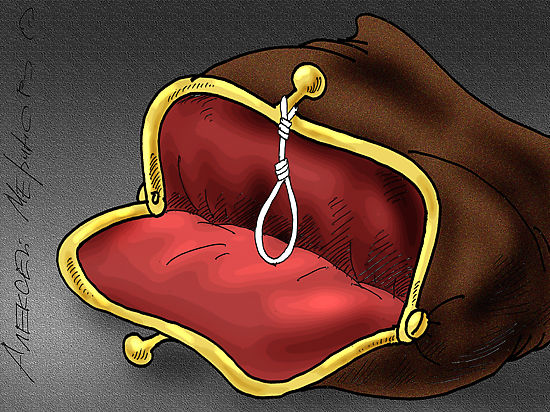

Новый кредитный бум грозит затягиванием долговой петли на шее миллионов наших соотечественников, которые пока просто не отдают себе в этом отчет.