С чего начинается пенсия?

Пенсионные системы появились в конце 19-го века в Великобритании, Франции и Германии. Изначально они несли в себе черты классических финансовых «пирамид» — когда собирались деньги на десятерых, а выплачивались одному человеку. Если последнему, конечно, посчастливится дожить до этого момента.

Впрочем, такой способ оказался эффективным решением многих проблем. В частности, в вопросе пополнения казны и снижения социального давления, которое нарастало из-за старения населения. Поэтому неудивительно, что этот подход распространился по всему миру в том или ином формате. Так, например, в социалистических странах он был скорректирован — убрали пункт о пополнении казны, но общая направленность осталась той же. Выплаты пенсионерам производились за счет взносов работников путем распределения средств от одних к другим.

Однако только выплатами дело не ограничилось. Пенсионная система в принципе оказала серьезное влияние на развитие человечества. Теперь опыт старшего поколения успевал передаваться младшему, поскольку пожилые люди имели средства на поддержание жизни. Это сказалось даже на демографии — теперь молодежи не надо было торопиться обзаводиться детьми. Если раньше наследники были гарантом достойной старости, то теперь ответственность за жизнь старшего поколения с потомков перенесли на государство.

Однако день сегодняшний и особенно — завтрашний ставит перед пенсионными системами новые задачи. В результате развития медицины и увеличения длительности жизни, по оценкам международных организаций, к 2050 году (если ничего не изменится) в мире будет около 30% граждан старше 60 лет.

В России этот порог уже пройден, и экономика начала страдать от нехватки молодых специалистов. Никто не ставит под сомнение тот факт, что старшее поколение имеет право на определенный размер выплат, но вот тут-то государство столкнулось с проблемой. Оказалось, что распределительная система в условиях перекоса в соотношении плательщиков и получателей взносов эффективно работать не может. Выяснилось, что через 20–25 лет Пенсионный фонд России (ПФР) попросту не сможет выполнять свои обязательства, даже с помощью поступлений из федерального бюджета. Для обеспечения гражданам России достойной старости нужно срочно придумать что-то новое, и медлить в этом вопросе нельзя.

Пенсионная система: перезагрузка

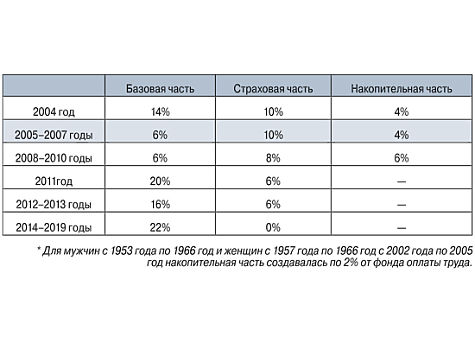

Еще в 2002 году было решено перейти в России на смешанную пенсионную систему, как в некоторых государствах мира. Российское правительство разделило будущую пенсию на несколько частей. За одну отвечал федеральный бюджет (базовая часть пенсии), за другую — ПФР из взносов работодателей (страховая часть), а за третью — бизнес из доходов от управления (накопительная часть). Как видно из таблицы, правительство постоянно подыскивает оптимальный размер взносов и ставок для каждой части пенсии.

Как правило, слишком высокие взносы приводят к уходу «в тень» зарплат и снижению поступлений в ПФР, а их снижение при слабом администрировании Федеральной налоговой службы и Пенсионного фонда чревато дефицитом. А дефицит ПФР — это невыплата трудовых пенсий в масштабах всей страны, снижение внутреннего потребительского спроса и торможение экономического роста.

Конечно, залатать дыру в бюджете ПФР можно за счет федерального. Однако здесь есть ограничения. Авторитетная Организация экономического сотрудничества и развития (ОЭСР) определила относительно безболезненный порог дефицита бюджета ПФР в 10% ВВП. Считается, что до этого уровня правительство может субсидировать пенсии. А в случае его превышения это чревато плачевными последствиями, в том числе и отказом от обязательств перед пенсионерами.

Поэтому наше правительство долго искало подходящую пенсионную систему и изучало опыт других стран. Везде, где количество граждан старшего возраста стало существенно влиять на экономический рост, распределительная система в классическом виде приносила на порядок больше проблем, чем смешанная. Выплаты пенсионерам перестают расти, размер взносов увеличивается, все недовольны, а денег нет. Другая крайность — переход на какую-то иную систему также не приносит пользы, поскольку построение новой системы невозможно без отказа от обязательств перед имеющимися пенсионерами, а ресурсов для функционирования обеих систем еще не хватает.

Выход видится именно в переходе на смешанные системы, которые имеют наибольшее распространение и в том или ином виде работают по всему миру. Суть их заключается в том, что государство платит некий базовый минимум, а остальное накапливает работник сам. В США наибольшую популярность получил так называемый план 401К, по которому человек копит себе на пенсию на отдельном счету, который не облагается налогами и откуда можно снять деньги досрочно при выполнении ряда условий. В России, к примеру, ближайшим аналогом такого плана с налоговыми льготами и сроками накопления стали индивидуальные инвестиционные счета (ИИС). Они были созданы в конце 2014 года и с тех пор пользуются популярностью у специалистов. Обычные граждане в большинстве своем еще не знают о подобном виде откладывания на черный день.

В Европе больше развито использование для формирования пенсий не только средств государства и работника, но и работодателей с их дополнительными обязательствами и видами социальной помощи. Негосударственные пенсионные фонды, профсоюзы и кассы взаимопомощи очень развиты в тесной связке работодатель—работник.

В Азии дополнительные пенсионные системы пока слабо развиты (кроме Японии), а поддержка государства оказывается только госслужащим и некоторым силовым ведомствам. Тем же категориям граждан госпенсии выплачиваются и на Западе.

Взяв на заметку международный опыт, Россия начала в 2002 году настраивать отечественную пенсионную систему по-новому — применила смешанный подход. По первоначальным прикидкам, первые выплаты начнутся после 2020 года. А до тех пор система будет настроена и накопит определенный процент прочности. Правда, изначально часть правительства не принимала новые изменения и считала их слишком сложными для восприятия, а после кризиса 2008 года и вовсе посчитала реформу простым выводом средств из-под опеки государства с целью получения дополнительного дохода частниками.

Но именно после 2008 года реформой занялись всерьез, появилось Министерство труда и социальной защиты, занимающееся пенсионной системой напрямую. До этого в правительстве не было ответственного лица или ведомства. Тогда же реформирование приобрело публичный характер, а население по-настоящему узнало, что с 2002 года оно живет в новой системе. К сожалению, публичность и открытость сыграли злую шутку со всеми заинтересованными лицами. С одной стороны, специалисты смогли показать особенности реформы и путей ее развития, а с другой — население попросту запуталось.

Как же выглядела система в 2009 году и почему ее надо реформировать дальше? Трудовая пенсия состояла из трех частей, ее обеспечивали государство, ПФР и пенсионный бизнес. В 2009 году базовую часть трудовой пенсии добавили к страховой, и у людей оказалось уже две части пенсии. Страховая часть пенсии формируется работодателем, и перенос туда базовой части обеспечил правительству возможность платить ее также за счет взносов. Сейчас выплаты пенсионерам из страховой части пенсии формируются за счет взносов работодателей и федерального бюджета, но безусловность выплат от государства уже снята.

Вот как теперь выглядит страховая пенсия и как ее считают при выходе на заслуженный отдых:

СП = (ФВ х КПВ) + (ИПК х КПВ) х СПК,

где:

СП — страховая пенсия в году назначения пенсии (минимальный стаж меняется ежегодно в сторону роста);

ФВ — фиксированная выплата (бывшая базовая часть);

ИПК — индивидуальный пенсионный коэффициент, равный сумме всех годовых пенсионных коэффициентов гражданина (ранее считался в рублях, теперь в баллах);

СПК — стоимость одного пенсионного коэффициента в году назначения пенсии;

КПВ — премиальные коэффициенты за выход на пенсию позже общеустановленного пенсионного возраста (чем больше откладывать выход на пенсию, тем она будет выше).

Отметим, что расчет СПК осуществляется по формуле и зависит от возможностей ПФР и правительства выплачивать пенсии.

Как видим, государство явно готовится к дефициту средств на выплаты пенсионерам, но от обязательств не отказывается. Поэтому чиновники сейчас предлагают ввести некоторые изменения. Так, в частности, речь идет о повышении пенсионного возраста. Скажем, для женщин, которые не имеют двух и более детей, в перспективе он может сравняться с возрастом выхода на пенсию мужчин. Кроме того, с каждым годом плавно растет стаж, необходимый для выхода на заслуженный отдых.

В поисках идеальной пенсионной системы

Однако время идет, и внешние экономические условия вынуждают правительство совершенствовать пенсионную систему и смотреть в перспективу. Поэтому сейчас рассматриваются три основных пути развития пенсионной сферы.

Первая — распределительная. Это самая известная пенсионная система, так называемая «классическая», поскольку ее основы были заложены на государственном уровне еще в Германии 19-го века Отто Бисмарком. Ее главной особенностью является пирамидальность во взносах и выплатах, когда большое количество молодых работников платит взносы в пенсионную систему, а дожившие до пенсионного возраста люди получают за счет этих взносов пожизненные выплаты. В Германии пенсионный возраст тогда был установлен на уровне 70 лет, хотя уровень медицины был гораздо ниже, и до пенсии доживали немногие. Поэтому выдача пенсий для государства не была обременительным действием, а являлась «кубышкой» для аккумулирования и использования средств в целях развития страны. Соотношение 10 к 1 (а иногда и выше) между работниками и пенсионерами в то время способствовало развитию пенсионных систем по всему миру. Кроме дополнительного источника средств государство стало выполнять и социальные функции, заботясь о своих слабых гражданах. Пенсионный возраст везде был установлен по нормам экономических предпочтений государства.

Система показала свою жизнеспособность, но после 60-х годов прошлого века произошел качественный скачок в профилактике болезней и медицинском обслуживании. Старшее поколение теперь во все большем количестве доживало до пенсионного возраста, обязательства стали расти, и государства столкнулись с дефицитом систем. Теперь на одного пенсионера приходилось всего два работника, и система потребовала покрытия долга от бюджета. Что касается нашей страны, то экономические катаклизмы 1990-х не только унесли все сбережения граждан, в том числе и из Пенсионного фонда России, но и надолго обескровили всю пенсионную систему. Поскольку рождалось мало детей, а трудоспособное население платило мало взносов (многие работали с «черной» зарплатой, а то и вовсе не работали и жили натуральным хозяйством), то в ПФР возник хронический недостаток средств.

Решить этот вопрос в данной системе можно при помощи нескольких инструментов: поднять пенсионный возраст, поднять «срок дожития» для выплаты меньших ежемесячных сумм, поднять размер взносов и количество плательщиков, снизить количество льготных пенсионеров.

Все эти меры будут действенны недолгое время, поскольку из-за провала 90-х приближается так называемый демографический крест, когда на одного работника будет приходиться один пенсионер. Путем нехитрых подсчетов можно определить, что при соблюдении условий выплаты пенсии в 40% от зарплаты и при взносах от работодателей в 22% за каждого работника для соблюдения баланса требуется два человека либо до половины бюджета ПФР должно покрываться правительством из налогов. Даже использование всех инструментов не избавит ПФР от дефицита бюджета, и давление спадет, как ни кощунственно это звучит, только после естественной смерти пенсионеров поколения 60-х. К сожалению, система обычного перераспределения денег от работников к пенсионерам в существующих условиях работать не может, а попытки вернуть положение вещей к ситуации 1980-х годов, когда на 1 пенсионера приходилось 3 работника, приведут только к увеличению дефицита бюджета страны, вплоть до критических значений.

Второй вид системы — распределительно-накопительная. Ее отличие от классической модели заключается в передаче части обязательств государства бизнесу. Государство не отвечает за индексацию части пенсии, а бизнес получает возможность заработать на комиссии за инвестирование на реальном рынке пенсионных накоплений граждан. Причем при инвестировании средств на реальном рынке государство получает дополнительные бонусы в виде развития экономики.

Таким образом, накопительный компонент является дополнительным «костылем» для разваливающейся распределительной системы и переходным звеном к полностью накопительной системе. Полностью накопительная система возможна только при отсутствии серьезных обязательств по старой системе и будет полностью соответствовать выражению: «Каждому — свое». Сколько человек накопил за жизнь, столько он потом и будет получать.

Основной проблемой для правительства стало существование двух систем одновременно. Деньги нужны сейчас, а они используются в других местах — напрямую в экономике и на бирже. Да, накопительный компонент экономит теперь около 300 млрд рублей в год на индексации пенсии, но ведь через энное количество лет платить ее все равно надо будет. Восполнение потерь бюджета из Фонда будущих поколений, как это было задумано в 2002 году, не будет полным, поскольку исчерпание средств ФНБ произойдет ранее. Поэтому правительство не готово отдавать деньги в рост потом, если есть возможность потратить их сейчас на сиюминутные потребности.

К сожалению, у накопительного компонента есть еще несколько минусов, связанных с общей незрелостью институтов в стране. Кроме того, есть проблема с количеством ценных бумаг, которые есть на фондовом рынке России. Их немного, а до 2014 года средства туда поступали постоянно, то есть возникала опасность избыточной оценки бумаг и потерь, связанных с работой биржи. Проблему можно решить возвращением ценных бумаг компаний, размещенных за рубежом, а также выпуском от новых компаний, но в кризис новые крупные компании на это пока не решаются.

Еще один вид пенсионной системы — это распределительно-добровольная, при которой люди сами откладывают себе на пенсию, дополнительно к взносам работодателей и государства. А пока накопленные гражданами средствами можно направить на текущие нужды. Однако через несколько лет такое решение может быть признано очень опрометчивым, и, как обычно, потребуется больше средств для исправления дефицита бюджета ПФР и России. Впрочем, такая логика также имеет свои обоснования, описываемые пословицей «лучше синица в руках, чем журавль в небе». К тому же правительство самой большой страны в мире не имеет права думать только о сегодняшнем дне, но должно создавать задел для будущего.

Поэтому возникает вполне обоснованный вопрос: как закрыть проблемы, возникшие из-за торможения развития накопительной пенсии, и при этом не снизить размер взносов в общую пенсию? Основное предложение, рассматриваемое сейчас в правительстве, это создание нового «костыля» из личных средств граждан. Предлагается выделять от работодателя взносы в страховую пенсию в полном объеме, а для желающих — откладывать деньги в ПФР или негосударственные пенсионные фонды под опекой государства дополнительно из своих доходов до 6% от суммы ежемесячно.

Идея — хорошая. Она удачно прижилась за границей. Однако, чтобы она заработала в России, необходимо учесть несколько рисков. Так, например, самая простая и очевидная — экономическая. По данным Росстата, большинство граждан пока не имеют возможности откладывать. Впрочем, есть и такие, кто может проникнуться такой идеей и готовы для будущей пенсии немного потратиться. Правда, для этого необходимо, чтобы реальные располагаемые денежные доходы граждан пошли вверх. Но, как утверждают в Минэкономразвития и Минфине, предпосылки для этого есть. Российская экономика пусть медленно, но верно стабилизируется.

Кроме того, встает вопрос доверия. После постоянных изменений в пенсионной системе и вбросов информации о трудностях ПФР граждане не готовы поверить в то, что их личные деньги вернутся через годы обратно. И наконец, власти нужно будет запастись терпением, поскольку любые изменения дают результат минимум через полтора-два десятилетия. Впрочем, озвученный два года назад курс на импортозамещение тоже изначально сталкивался со скептическими взглядами. Однако уже сейчас на полках российских магазинов все больше встречается продуктов отечественного производства — и никто не жалуется! Поэтому, может, не стоит раньше времени хоронить очередную пенсионную инициативу, а дать ей время себя проявить?