— Давайте начнем не с проекта, а с его авторов. Как вы думаете, с чем связано недавнее заявление главы ЦБ Эльвиры Набиуллиной о сохранении ключевой ставки на уровне 10% до начала 2017 года?

— Оно основано на мнении об избыточности долговой нагрузки в экономике. В проекте написано: «Необходимо, чтобы снижение рыночных процентных ставок в номинальном выражении не опережало замедление инфляции и инфляционных ожиданий, поддерживая сберегательную активность и одновременно сдерживая склонность к заимствованию в экономике, в том числе ограничивая нежелательное повышение долговой нагрузки». При этом авторы не понимают, что чрезмерное повышение долговой нагрузки для большинства секторов экономики было вызвано не увеличением займов, а повышением процентных ставок, сделавших многие ранее успешные предприятия неплатежеспособными.

В этой связи все утверждения о «сохранении сдержанной кредитной активности» выглядят как циничное издевательство над утопающими, которым после посадки судна на мель отказывают в предоставлении плавательных средств.

В настоящее время отношение объема выданных кредитов к объему ВВП в российской экономике составляет 42%, что в несколько раз ниже, чем в передовых странах. Если исходить из реальной потребности простого воспроизводства экономики, то следует признать, что объективно обусловленный спрос на кредиты удовлетворяется не более чем на половину, а в некоторых отраслях не удовлетворяется совсем. В этом заключается главная причина недогруженности производственных мощностей, незначительности импортозамещения и прекращения экономического роста.

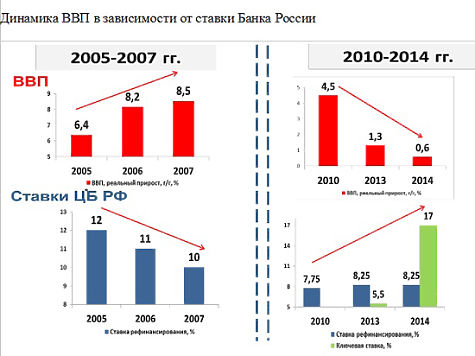

Последний перешел в рецессию после резкого скачка ключевой ставки. Предприятия принуждались к возврату кредитов, свертыванию производства, инвестиций, с одной стороны, и к повышению цен с целью оплаты повышенных процентных ставок — с другой.

— Теперь цитата из «Основных направлений...» о рубле. «Режим плавающего валютного курса… формирует стимулы к правильной реакции всех участников экономических отношений на изменение внешних условий, обеспечивая оптимальную подстройку к ним экономики».

— О какой «правильной реакции» говорят авторы? О перетоке денег на валютный рынок, объем операций на котором вырос впятеро и более чем на порядок превысил уровень экономической активности? Об отказе от инвестиционных проектов вследствие двукратного удорожания импортного оборудования? О долларизации экономики в связи с невозможностью планирования торговых операций в рублях и обесценения рублевых сбережений? Если под «оптимальной подстройкой» понимается бегство от рубля, падение и без того недостаточных для воспроизводства экономики инвестиций, то приходится констатировать явную неадекватность понимания целей макроэкономического регулирования в Банке России.

Предприятия рассматривают непредсказуемость курса рубля как главный негативный фактор, порождающий неопределенность и угнетающий любую деловую активность.

Абсурдным является утверждение, что «элементом смягчения влияния негативных внешних факторов на экономику остается плавающий валютный курс рубля». В действительности свободно плавающий курс рубля не смягчает, а многократно усиливает действия внешних факторов.

Наоборот, в таком режиме спекулянты усиливают действие шока, используя любые колебания внешнеэкономической конъюнктуры для раскачивания валютного рынка с целью извлечения сверхприбыли.

Данный пассаж является негодным оправданием дальнейшего сохранения свободного плавания курса рубля в интересах валютных спекулянтов, который делает невозможным поддержание необходимой для диверсификации экономики инвестиционной активности, а следовательно, и избавление от сырьевой зависимости.

Наконец, режим свободного плавания курса рубля стал главным фактором инфляции и дестабилизации российской экономики, повергшим ее в стагфляцию. По сути дела, Банк России отдает курсообразование международным спекулянтам, контролирующим Московскую биржу.

Не исключено, что наблюдаемый в последние месяцы повышающий тренд курса рубля вскоре сменится его искусственным обрушением, как это было сделано в 2014, 2008, 1998 годах.

— Далее: «Стратегия таргетирования инфляции (она была объявлена ЦБ в самом конце 2013 года. — «МК») в наибольшей степени подходит для России на современном этапе, особенно в условиях неблагоприятной и изменчивой конъюнктуры мировых рынков, ограниченного доступа российской экономики к внешнему финансированию».

— Политика «таргетирования» не может достичь своих целей, поскольку включает в себя искусственное завышение процентных ставок, ухудшение условий и сокращение кредита, ну и свободное плавание курса рубля. Первое влечет падение инвестиций и производства, его деградацию, повышение издержек и, следовательно, снижение покупательной способности денег. Второе передает курсообразование международным спекулянтам, которые раскачивают курс, вызывая инфляционные волны. Поэтому переход к «таргетированию» инфляции повлек не ее двукратное снижение, как планировал ЦБ, а, наоборот, двукратное повышение, как и следовало ожидать.

Имея по объективным ресурсным показателям возможность расти с темпом до 8% в год, российская экономика была сбита с этой траектории. Общий ущерб от этой политики оценивается около 20 трлн рублей непроизведенного ВВП, 3 трлн рублей несделанных инвестиций, более 10 трлн рублей недополученных населением доходов.

В ЦБ не понимают смысла проводимой во всем мире денежно-промышленной политики, которая ориентирована на стимулирование инвестиций в обновление и модернизацию производственной сферы на основе опережающего роста нового технологического уклада и сопровождается количественным смягчением, отрицательными процентными ставками и дефицитными бюджетами, финансируемыми за счет целевой денежной эмиссии.

— В проекте есть такой посыл: «В предстоящие три года будет наблюдаться избыток ликвидности». Вы согласны?

— Все это сродни утверждению об избытке продовольствия в голодающей стране, население которой не может приобрести необходимые продукты вследствие завышения цен монополистами и государством.

Если исходить из потребностей простого воспроизводства экономики, то объективно дефицит ликвидности составляет не менее 5 трлн рублей, которые были изъяты после перехода к политике «таргетирования» инфляции. К этой сумме следует добавить $200 млрд, выплаченных иностранным кредиторам после введения антироссийских санкций.

Значительный объем денежной массы был перераспределен административным образом вследствие лишения лицензий множества коммерческих банков, «докапитализации» и «санации» некоторых из них, а также выплат гарантированных компенсаций вкладчикам, в том числе за счет кредитной эмиссии ЦБ в адрес Агентства по страхованию вкладов (по оценкам, за 3 года не менее 3,5 трлн рублей).

Тем самым, отвергая необходимость восстановления монетизации экономики по рыночному и бюджетному каналам, ЦБ проводит денежную эмиссию волюнтаристским образом, покрывая за счет нее брак (ненадлежащий надзор) в своей работе.

В целом переход к расширенному воспроизводству экономики невозможен без ее нормальной монетизации за счет внутренних источников, уровень которой по мировому опыту должен быть не менее 80% ВВП. Однако проект «Основных направлений...» предусматривает сохранение монетизации на нынешнем уровне, явно недостаточном.

И еще. Инфляция в России имеет преимущественно немонетарный характер. Об этом, в частности, свидетельствует то обстоятельство, что суммарный прирост денежной массы в российской экономике за 2000–2015 годы был многократно выше, чем размер суммарной инфляции.

— При этом, по замыслу ЦБ, «основными инструментами денежно-кредитной политики станут депозитные аукционы».

— Я считаю, они будут работать на увеличение существующего дефицита ликвидности, следствием чего станет дальнейшее искусственное сжатие денежной массы со всеми вытекающими последствиями: падение производства и инвестиций с параллельным обесценением покупательной способности денег, т.е. инфляцией.

Использование данного инструмента в качестве основного означает отсечение кредита от производств с рентабельностью ниже ставки процента по депозитам ЦБ. Поскольку ее планируется привязать к ключевой ставке, которую предлагается сохранять на относительно завышенном уровне, обрабатывающая промышленность, агропромышленный комплекс, строительство, транспорт окажутся отрезанными от кредита.

— Тем не менее в документе справедливо признается, что динамика банковского кредитования и соответствующее увеличение денежной массы представляют собой производную от потребностей экономики.

— Очевидно, что в нынешней ситуации низкий спрос на деньги является в первую очередь результатом запретительно высокого уровня процентных ставок, который значительно превышает средний уровень рентабельности по отраслям, а также снижения внутреннего спроса — в решающей степени вследствие девальвации рубля. Естественно, это не дает возможности использовать «дорогие» деньги в экономике. Снижение процентных ставок автоматически повлечет повышение востребованности кредитов и будет способствовать финансированию инвестиций за счет банковского кредитования.

С момента начала в 2014 году «умеренно жесткой денежно-кредитной политики ЦБ» интенсивность банкротств предприятий резко возросла. Особенно пострадали заемщики, реализовывавшие долгосрочные инвестиционные проекты и ставшие банкротами вследствие одностороннего пересмотра условий кредита. Политика ЦБ по повышению процентных ставок провоцирует банки на рейдерские захваты имущества своих клиентов путем умышленного ухудшения условий их кредитования, что никак не может способствовать запуску устойчивого экономического роста.

Банк России проводит политику, следствием которой становится прогрессирующее технологическое отставание и снижение конкурентоспособности экономики, что влечет ее деградацию, высокий инфляционный фон и обнищание населения.